“5000年来最低利率”背后的两个陷阱

2021/09/01

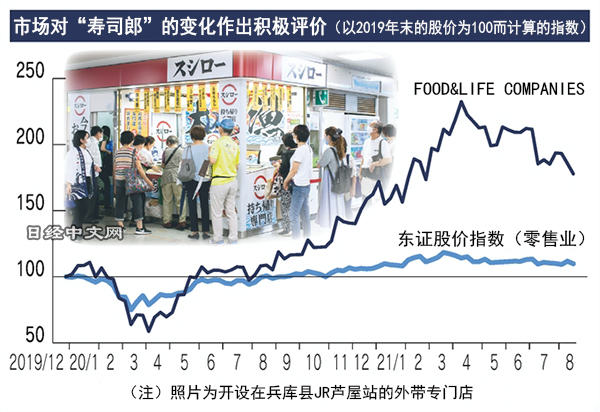

日本也出现对赢家企业的筛选。拥有回转寿司“寿司郎”的FOOD&LIFE COMPANIES股价一度超过疫情前的2019年底的2倍,在零售业股价指数方面,也超过KURA寿司等竞争对手。后来出现过调整,但在8位主要分析师之中,有7位建议买入。

|

预计FOOD&LIFE的2021财年(截至2021年9月)利润将创出新高。不过,市场给予积极评价的不仅是眼前的业绩。还包括对疫情下外卖需求的敏捷应对、充分利用IT的省力化、为实现稳定采购而与农渔业强化关系等能逆势实现增长的改革能力。

新冠疫情之后又面临货币宽松的终结。越是遭遇多重逆境,胜败就越是清晰。企业应该扪心自问“如果利率反转能否继续参与竞争”。改革之前的资金很充裕。从央行流出的空前的现金正在企业里沉睡。

日本经济新闻(中文版:日经中文网)评论员 梶原诚

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

报道评论