“5000年来最低利率”背后的两个陷阱

2021/09/01

梶原诚:全球的中央银行一把手参加的“杰克逊霍尔年会”8月底在美国举行。与美国讨论缩减量化宽松规模的时机重合,今年投资者对其尤为关注。

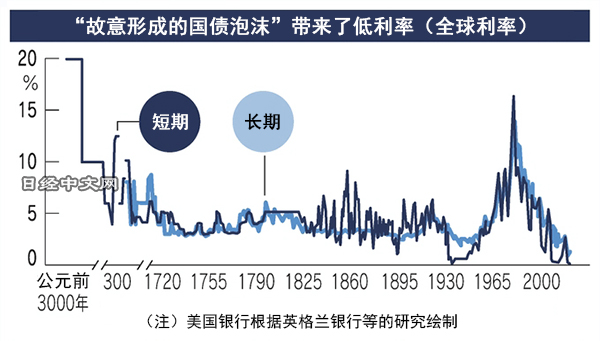

有一个图表希望让央行高官们看到。那就是世界利率的历史推移。无论是长期利率还是短期利率,都处于即使追溯到5000年前也不曾有过的低水平。

英国央行英格兰银行的经济学家安德鲁·霍尔丹(Andrew·Haldane)在2015年的演讲中使用过“5000年利率走势图”。霍尔丹还以直白的措辞阐述了历史性低利率的背景,表示“我们一直有意地扩大史上最大的国债泡沫”。

|

在2008年的雷曼危机之后,各国的央行为了避免经济进一步恶化而买入国债,向市场注入资金。之后曾试图在泡沫破裂之前使货币政策恢复正常,但新冠疫情危机到来,央行再次被迫买入国债,规模进一步膨胀。

霍尔丹于今年卸任,但他的金句仍然留传。如果杰克逊霍尔年会的焦点是美国的缩减量化宽松,就应讨论如何化解央行自身导演的全球国债泡沫,使之成为提高市场可预见性的机会。

5000年利率走势是央行从恐慌中拯救世界的结果,但是潜藏着2个陷阱。

其一是资金过剩的副作用——金融危机的脚步声。欧洲金融巨头瑞信集团因与美国投资公司阿古斯资本管理公司的交易而蒙受5000亿日元损失。阅读7月发布的阐述事情经过的报告,可能有的人会感到内心无法平静。

瑞信集团内部曾有声音对背负巨额负债进行交易的阿古斯表示担忧,认为应缩减交易,但未被采纳。

对瑞信而言,阿古斯是盈利来源,而且还与摩根士丹利和瑞银集团(UBS)等众多竞争对手展开交易。瑞信担忧如果收紧交易条件,“会对与客户之间的关系造成难以挽回的打击”。

竞争对手当前,无法收手不干。这种轻视风险管理的危险心理与加重雷曼危机伤害的华尔街如出一辙。

“只要音乐还在播放,就必须继续跳舞”,在雷曼危机到来的前一年,美国花旗集团一把手曾经这样说过。当时是货币宽松带来的住宅泡沫的末期。虽然前景不太明朗,但真心话是不能停止投融贷、在收益上输给竞争对手。在上述发言的短短3个月后,巨额损失浮出水面,花旗集团和全球的金融体系也开始出现混乱。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

报道评论