有中国特色的“理财”

2014/02/08

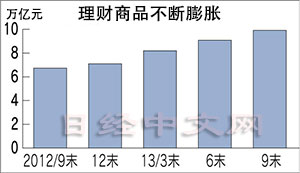

国际金融市场对中国“影子银行”的担忧正在加剧。1月下旬,向个人投资者筹集约30亿元人民币的理财产品险些陷入债务违约,因此成为全球新兴经济体风险的导火索。至今仍在持续膨胀的理财产品可以说是中国特殊环境造就的”不结果的花”。

“银行推荐说这是只向优质客户销售的特殊产品……,以后再也不会买了”,居住在广东省汕头市的25岁的邓红国(化名)日前险些失去一笔300万元的巨款。

在中国工商银行支店营业人员的劝导下,邓红国购买了中诚信托推出的理财产品“诚至金开1号”。这款产品将于1月31日到期,但却面临兑换困难,当时的事态是向约700人筹集的30亿元将遭受损失。由于担心由此引发金融动荡,银行和投资者四处筹措资金,1月20日中国短期利率出现暴涨。

充满谜团的第三方投资者

事态的平息非常突然。1月27日,来历不明的第三方投资者亮相,宣布按本金收购该理财产品。由于作为投资对象的民营采煤企业山西振富能源集团已经陷入经营困难,这款理财产品等同于毫无价值。虽然完全不了解第三方投资者的意图,但个人投资者总算获得了本金兑付。银行相关人士分析认为:“担心春节期间出现债务违约的中国政府参与了这一措施”。

理财产品资金的大多数被用在了房地产投资和地方的基础设施开发投融资方面。的确,在1年期定期存款利率最高为3.3%的中国,能获得9~11%左右回报率的理财产品很有吸引力。但是,巨额资金被投向实际情况不透明的风险商品的局面仍让人难以理解。

理财产品膨胀的背后存在中国特有的特殊因素。

“由于完全相信银行的营业员,我此前都没仔细阅读过合同书”,向中诚信托理财产品投资300万元的江苏省南京市的一名女性(45岁)如此表示。负责理财产品销售的银行的“杀手锏”是“以前从未发生问题”。在中国保持高增长的时代,作为投融资对象的企业和项目很少出现破产。因此中国投资者对风险比较迟钝,大多数投资者都对中诚信托引发的混乱漠不关心。

这其中存在中国通过资本交易限制将世界金融系统隔离在外的“金融锁国”的影响。中国的个人无法自由投资外国的投资商品,只能按当局规定的利率将钱存在银行里。而希望获得更好投资对象的个人和希望借贷巨额资金的地方政府与企业通过理财产品直接联系在了一起。

以通过互联网交易的虚拟货币“比特币”为例,在上海的交易所BTCChina曾一度占全球交易量的40%以上。对于中国人来说,可通过网络买卖的比特币是屈指可数的可投资对象。由于受中国投机热的推动,比特币交易价格在去年12月一度暴涨至仅仅1年前的近100倍。结果中国人民银行(央行)要求金融机构停止为比特币提供结算服务。

理财产品规模超过保险

受监管的阻碍而不得不留在中国的个人资金将为寻找更好的投资目标而蠢蠢欲动。理财产品的资产余额仅银行销售的部分就达到约9.9万亿元。截至去年3月底,资产规模已经超过保险。

对于逃避金融监管而不断膨胀的理财产品,中国政府的监督显得鞭长莫及。在无法掌握投资情况这一点上,与曾引发美国金融危机的次级房贷(面向低收入者的住宅贷款)非常相似。

“今年或许将有很多商品陷入困境”,美国评级机构标准普尔(S&P)这样警告。在中国经济增长放缓的背景下,盈利恶化的项目以及面临经营破产的企业正在增加。信投公司和地方政府的负担能力存在极限,理财产品不会出现问题这一“约定俗成”能否得到遵守将是未知数。如果一旦发生债务违约,其影响将轻易跨越国境。

(土居伦之 上海)

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

|

在中国工商银行支店营业人员的劝导下,邓红国购买了中诚信托推出的理财产品“诚至金开1号”。这款产品将于1月31日到期,但却面临兑换困难,当时的事态是向约700人筹集的30亿元将遭受损失。由于担心由此引发金融动荡,银行和投资者四处筹措资金,1月20日中国短期利率出现暴涨。

充满谜团的第三方投资者

事态的平息非常突然。1月27日,来历不明的第三方投资者亮相,宣布按本金收购该理财产品。由于作为投资对象的民营采煤企业山西振富能源集团已经陷入经营困难,这款理财产品等同于毫无价值。虽然完全不了解第三方投资者的意图,但个人投资者总算获得了本金兑付。银行相关人士分析认为:“担心春节期间出现债务违约的中国政府参与了这一措施”。

理财产品资金的大多数被用在了房地产投资和地方的基础设施开发投融资方面。的确,在1年期定期存款利率最高为3.3%的中国,能获得9~11%左右回报率的理财产品很有吸引力。但是,巨额资金被投向实际情况不透明的风险商品的局面仍让人难以理解。

|

| 通过理财产品,资金流入了采煤企业等(内蒙古自治区) |

“由于完全相信银行的营业员,我此前都没仔细阅读过合同书”,向中诚信托理财产品投资300万元的江苏省南京市的一名女性(45岁)如此表示。负责理财产品销售的银行的“杀手锏”是“以前从未发生问题”。在中国保持高增长的时代,作为投融资对象的企业和项目很少出现破产。因此中国投资者对风险比较迟钝,大多数投资者都对中诚信托引发的混乱漠不关心。

这其中存在中国通过资本交易限制将世界金融系统隔离在外的“金融锁国”的影响。中国的个人无法自由投资外国的投资商品,只能按当局规定的利率将钱存在银行里。而希望获得更好投资对象的个人和希望借贷巨额资金的地方政府与企业通过理财产品直接联系在了一起。

以通过互联网交易的虚拟货币“比特币”为例,在上海的交易所BTCChina曾一度占全球交易量的40%以上。对于中国人来说,可通过网络买卖的比特币是屈指可数的可投资对象。由于受中国投机热的推动,比特币交易价格在去年12月一度暴涨至仅仅1年前的近100倍。结果中国人民银行(央行)要求金融机构停止为比特币提供结算服务。

理财产品规模超过保险

受监管的阻碍而不得不留在中国的个人资金将为寻找更好的投资目标而蠢蠢欲动。理财产品的资产余额仅银行销售的部分就达到约9.9万亿元。截至去年3月底,资产规模已经超过保险。

对于逃避金融监管而不断膨胀的理财产品,中国政府的监督显得鞭长莫及。在无法掌握投资情况这一点上,与曾引发美国金融危机的次级房贷(面向低收入者的住宅贷款)非常相似。

“今年或许将有很多商品陷入困境”,美国评级机构标准普尔(S&P)这样警告。在中国经济增长放缓的背景下,盈利恶化的项目以及面临经营破产的企业正在增加。信投公司和地方政府的负担能力存在极限,理财产品不会出现问题这一“约定俗成”能否得到遵守将是未知数。如果一旦发生债务违约,其影响将轻易跨越国境。

(土居伦之 上海)

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

报道评论

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。