美联储缩减量化宽松会带来什么?

2021/11/05

河浪武史:美国联邦储备委员会(FRB)11月3日敲定了分阶段缩减在新冠危机下启动的量化宽松、在2022年中期之前结束量化宽松的方针。缩减量化宽松被称为“tapering”,此前得到大规模货币宽松支撑的市场出现强烈的警惕感。美联储的决定将给国际经济和世界市场带来什么呢?

(1)tapering指的是什么?

所谓tapering,指的是中央银行分阶段缩减量化宽松的政策。词源是意为“尖端越来越细”、“逐渐减少”的taper。掌握世界轴心货币美元的美联储11月3日决定缩减量化宽松,终于将启动tapering。

|

量化宽松原本是中央银行为增加金融市场的资金量,向银行等购买国债等的政策手段。零利率政策长期持续,如今日本银行、美联储、欧洲央行等主要央行均把量化宽松作为货币宽松的“王牌”使用。

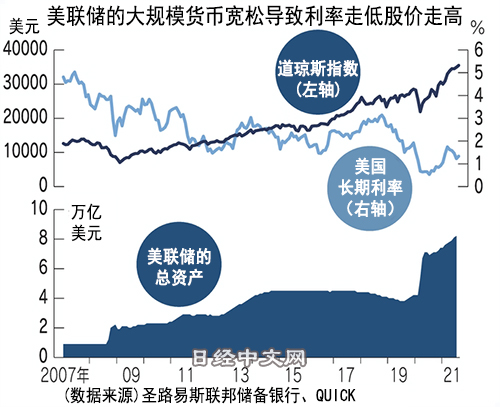

美联储在新冠危机加剧的2020年3月启动量化宽松。买入规模为每月1200亿美元,属于史无前例的大规模。美联储持有的资产量在最近1年半时间里从4万亿美元增加至8.5万亿美元。资产量达到美国名义GDP的4成规模,也就是说相应地美联储向市场注入了巨额资金。

缩减量化宽松意味着分阶段减少资金注入。具体来说,美联储将把每月1200亿美元的资产买入规模逐步减至1050亿美元、900亿美元,即每月减少150亿美元。如果维持这种速度,最终到2022年6月资产买入额减为零。届时,美联储的持有资产将不再增加,量化宽松政策结束。

(2)金融市场将何去何从?

虽然遭遇新冠危机袭击,全球金融系统仍挺了过来。非但如此,在美国市场,道琼斯30种工业股平均指数创出新高,金融市场反而显得强劲。市场在全球经济大幅下滑的背景下一片繁荣,正是因为受到主要国家的大规模货币宽松的推动。

|

| 美联储主席鲍威尔(REUTERS) |

缩减量化宽松将成为这种“货币宽松行情”的转折点。量化宽松被认为具有拉低长期利率的效果,例如由于2008~2014年的资产购买,长期利率降低了约1%。这种对市场的利好因素或将逐步减弱。美国联邦政府背负巨额财政赤字,如果美联储减少购买美国国债,国债利率容易面临上升压力。

不过,必须注意的是缩减量化宽松本身并非“货币紧缩”。虽然美联储将在2022年6月结束量化宽松,但并未考虑收回此前流向市场的巨额资金。例如,如果持有的国债到期兑付,一般来说美联储持有的资产量将减少。这相当于所谓的“量化紧缩”。但美联储为了避免紧缩,计划把与到期兑付相同的金额重新投资美国国债,维持资产量。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

报道评论

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。