全球资金从哪里流出,又流入哪里?

2020/03/02

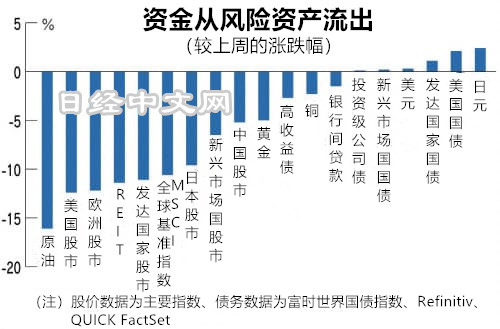

受新型冠状病毒全球感染扩大的影响,在金融市场,投资资金正在远离风险资产。认为将对世界经济构成打击的警惕感加强,投资者对风险敬而远之。美国10年期国债的收益率持续创出历史最低记录,再次出现低于3个月债收益率的“利率倒挂”。而在大宗商品市场,原油大跌。美国联邦储备委员会(FRB)暗示再次降息,各国已开始展开政策总动员。不过,在疫情仍在扩大的背景下,能在多大程度上给资金萎缩踩下刹车仍是未知数。

|

显示全球股市整体波动的“MSCI全球基准指数(ACWI)”在一周(2月24~28日)内下跌11%。一下子抹平了2019年10月以来的上涨。美国道琼斯30种工业股平均指数截至28日连续7天下跌,一周跌幅达到3583点,创出历史新高。出现达到雷曼危机之后的2008年10月(1874点)近2倍的创纪录股市下跌。特斯拉一周下跌逾25%,以股价高估明显的“成长股”为中心,投资资金迅速撤出。

日经平均指数一周下跌2243点,跌幅创出雷曼危机时以来的最大。在德国和希腊等欧洲国家,股价下跌也在扩大。

资金的避险态度明显。如果给主要投资资产的一周涨跌比率排出名次,跌幅首位是原油。纽约原油期货跌至每桶约45美元,在1周里下跌16%,创出1年零2个月的新低。日本乐天证券的大宗商品分析师吉田哲指出,“由于股价大跌导致企业的设备投资和个人消费放缓,作为原材料的原油的需求将来有可能受到打击”。

低评级企业的公司债(高收益债券)无法兑付的风险被意识到,投资者已开始撤走资金。美国洲际交易所(ICE)统计显示,美国高收益债券与美国国债的收益率差28日达到5.21%,在1周内扩大1.38个百分点。突破5%,是自美联储主席鲍威尔为消除经济衰退风险而暗示停止加息的2019年1月4日以来,时隔约1年首次。

美联储统计显示,美国企业的公司债与贷款的债务余额截至2019年9月约为16万亿美元,增至历史新高。如果经济恶化,财务脆弱的企业的倒闭增加这一风险将随之提高。

在信用市场,警惕感也在扩大。在预测企业信用等级的基础上交易的“信用违约互换(CDS)”市场,美国通用汽车(GM)等的信用违约互换保证金率上升。出现汽车销售放缓的风险。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。