“黑天鹅”之外还有3头“灰犀牛”?

2020/03/11

川崎健:世界的金融和证券市场正在遭遇令人联想起2008年9月雷曼危机时的混乱。市场担忧的似乎不仅是新型冠状病毒疫情扩大这一突如其来的“黑天鹅”,还正在感受到眼前的“灰犀牛”开始发狂的迹象。

进入3月9日开始的一周后,在市场参与者之间,对比2008年9月15日雷曼兄弟破产的股价暴跌和如今行情的观点正在增加。

“想起了雷曼危机。如果股价波动率迅速达到这种水平,将暂时不会采取行动。不管股价变得多么便宜,投资者都难以出手”,一家大型证券公司负责日本股票的高管苦笑着表示。

“如果市场的混乱无法缓解,或将发生比当时更为严重的情况”,在雷曼危机之际险些破产的一家美资证券的高管也将12年前引为例证。

|

“当时中国启动巨额的财政刺激,美国也采取了大胆的货币宽松。如果这次再陷入困境,到底谁会来就拯救我们呢?”

新型冠状病毒冲击下的连锁股价下跌正日趋严重,使得上述与雷曼危机的比较似乎也并不显得夸张。

如果给道琼斯指数的基于收盘价的单日跌幅作出排名,以3月9日的第1位为代表,在前10位以内2月中旬以后疫情导致的股价下跌有5天入榜。由于刚刚创出历史最高点,股价水平高于过去,跌幅加大也是理所当然的,但在跌率的排行榜上,3月9日(7.79%)出现在历年第15位(野村证券数据)。

在2008年的雷曼危机之后,世界的股票市场也多次遭遇联袂下跌。

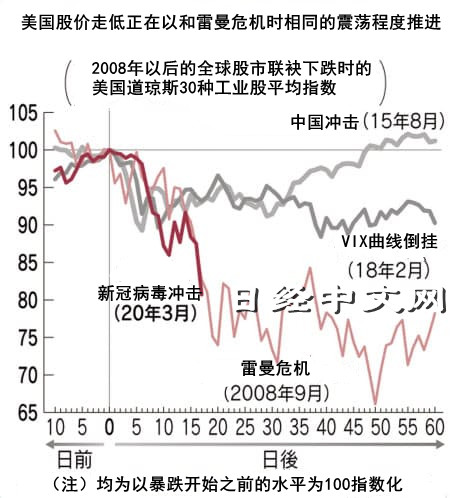

针对2008年9月的雷曼危机、2015年8月的中国冲击、2018年2月的VIX曲线倒挂和此次等4次冲击,如果按图表比较道琼斯指数的走势,可知此次的新冠冲击直接效仿了雷曼危机的股价下跌。

在所谓的中国冲击和VIX曲线倒挂之际,在股价下跌开始6天前后下跌约10%,随后行情反转。而雷曼危机和此次的股价下跌并未停止,下跌开始17天后的跌幅均达到20%左右。

如果此次的股价下跌的原因仅仅是冠状病毒感染扩大导致的个人消费等需求减退和供应链断裂,那么股价下跌的深度与中国冲击和VIXVIX曲线倒挂处在相同程度的可能性很高。尽管时间难以预测,但病毒的流行将在某个时间终结。届时停顿的需求和供给均迈向复苏的可能性很高。

但是,此次股价的下跌却严重到比肩雷曼危机,有可能是冠状病毒并非此次股价下跌的唯一原因。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

报道评论

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。