全球央行转向黄金,对美元轴心货币担忧

2021/12/28

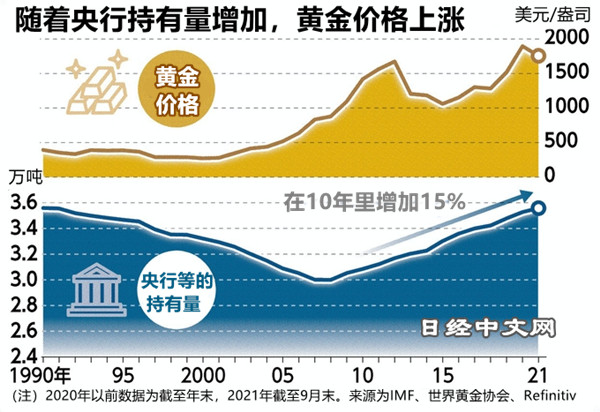

全球中央银行和公共机构作为外汇储备资产,正在增加黄金的持有量。2021年的总持有量膨胀至1990年以来、时隔约30年的最高水平。由于大规模的货币宽松等影响,美元的供给量持续增加,相对于黄金的价值大幅下降。虽然美国联邦储备委员会(FRB)将启动货币紧缩,但各国央行对美元的疑神疑鬼难以消除,资金持续从美元流向黄金。

“黄金不受任何国家经济的影响,能抵御世界金融市场的混乱”,波兰国家银行(央行)的行长Glapinski于9月向当地媒体解释了买入黄金的理由。2019年买入了约100吨,目前仍在增持。

与美国国债等美元计价资产相比,黄金具有不产生利息的缺点。但匈牙利的央行2021年春季仍将黄金储备增至3倍的逾90吨。该央行表示“黄金没有信用风险和交易对手风险(Counter party risk)”。

|

此前,大量买入黄金的中央银行仅限于与美国在政治上产生对立,寻求摆脱对美元依赖的俄罗斯等国。最近,容易遭遇本国货币贬值的新兴市场国家以及经济规模不大的东欧央行的买入变得突出。本国货币持续下滑的哈萨克斯坦大幅提高了黄金占外汇储备的比率。

央行等的黄金持有量开始增加始于2009年前后。在那之前,抛售黄金增持美国国债等美元资产的趋势突出。在东西方冷战终结后建立一强格局的美国在1990年代实现经济繁荣,美元资产的盈利能力看起来具有吸引力。

但由于2008年的雷曼危机,美国国债因资金流出而下跌。日本的市场分析师丰岛逸夫表示,以此为契机,这是对于美元资产的“信赖动摇”。在危机以后,大规模货币宽松导致美国的长期利率下降。长期持有美元资产的优点减少。金融和贵金属分析师龟井幸一郎表示,信用等级低的新兴市场国家的央行“开始通过黄金实现资产保值”。

国际调查机构世界黄金协会(WGC)统计显示,最近10年全球央行增持黄金的数量超过4500吨。截至2021年9月的总持有量比10年前增加15%,达到约3万6000吨,增至31年来最高水平。

与储备资产中黄金存在感提高形成对照的是,美元的存在感正在下降。观察全球各货币的外汇储备比率,美元的比例到2020年降至四分之一世纪的最低水平。

另一方面,相对于黄金的美元价值长期下滑也在产生影响。在1971年时任美国总统尼克松宣布美国停止履行美元可兑换黄金的义务以来的约50年里,美元的价值降至约50分之1。这是美元脱离与黄金挂钩,美国的货币供给量在50年里增至约30倍的结果。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。