全球面临高收益率投资过热风险

2014/08/04

因长期持续的货币宽松而出现膨胀的投资资金正相继涌向全球的高收益率商品。在美国,由偿还能力低的贷款构成的证券化商品的发行不断增加,而南欧和非洲等低评级国债也备受欢迎。这是因为发达国家的长期利率维持在历史性低位,资金为了获取尽可能高的收益正不断扩大投资对象。与此同时,认为“(资产价格)上涨与实际情况相背离”的警惕感也浮出水面。

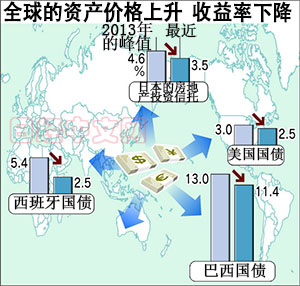

目前,美国10年期债券收益率(长期利率)在2.5%左右,相比2013年的最高点下降了0.5个百分点。而日本仅为约0.5%,德国为逾1%,由于货币宽松的长期化,通常情况下在经济复苏局面下本应上升的长期利率处在难以上涨的状态。机构投资者表示“正在寻求代替性资产进行投资”(高盛集团资产管理公司)。

持续获得买入的是巴西和受债务问题困扰的西班牙等南欧国家的国债、以及房地产投资信托(REIT)。显示发达国家房地产投资信托价格走势的指数自年初起上涨了15%,接近雷曼危机前的2008年4月的水平。日本的房地产投资信托收益率相比2013年下降了约1个百分点。

在债券和房地产投资信托等能获得利息(分红)收入的金融产品领域,资产价格越是上涨,收益率越将下降。在这种背景下,追求更高收益率的投资正在趋于过热。

在美国,以汽车贷款为基础发行的资产担保证券仅1~6月就达到556亿美元,相比上年同期增长20%。而作为贷款人非常多的是收入和偿还能力相对较低、被称为“次级贷款人”的用户。

此外,塞内加尔上周发行的5亿美元10年期国债得到了8倍的申购。该国的评级为B+,被分类为“投机”级别,收益率为6.25%,相比3年前降低3个百分点。为了获得来自欧美的宽松资金,科特迪瓦和肯尼亚等国也发行了国债。

如今全球正出现一种循环,即投资对象由发达国家的低利率国债向房地产投资信托等转移,结果房地产投资信托的收益率出现下滑。面临投资难开始寻找出路的投资资金接下来又向新兴经济体的债券及房地产等其他资产转移,以致这些资产的收益率也出现下滑,这样的状态正周而复始。此外,宽松货币还持续流向股市,从而造成了股票与债券同时高涨的罕见情况。

日本的投资者也在加强追求高收益率的姿态。投资信托方面,以美国的低评级债及美国房地产投资信托为对象的商品出现热销。进入今年以后,最高投资余额已不再是以发达国家国债为中心而投资的商品,这就是一个象征性的变化。

对于高收益率投资,各国金融相关部门等也开始呼吁提高警惕。美国联邦储备委员会(FRB)主席耶伦及国际货币基金组织(IMF)货币和资本市场部总监何塞-范内斯发出警告称,低评级公司债券等的价格过高。据美国调查公司EPFR Global统计,从7月17~23日仅1周时间,全球低评级债券基金流出了48亿美元的资金。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

|

持续获得买入的是巴西和受债务问题困扰的西班牙等南欧国家的国债、以及房地产投资信托(REIT)。显示发达国家房地产投资信托价格走势的指数自年初起上涨了15%,接近雷曼危机前的2008年4月的水平。日本的房地产投资信托收益率相比2013年下降了约1个百分点。

在债券和房地产投资信托等能获得利息(分红)收入的金融产品领域,资产价格越是上涨,收益率越将下降。在这种背景下,追求更高收益率的投资正在趋于过热。

在美国,以汽车贷款为基础发行的资产担保证券仅1~6月就达到556亿美元,相比上年同期增长20%。而作为贷款人非常多的是收入和偿还能力相对较低、被称为“次级贷款人”的用户。

此外,塞内加尔上周发行的5亿美元10年期国债得到了8倍的申购。该国的评级为B+,被分类为“投机”级别,收益率为6.25%,相比3年前降低3个百分点。为了获得来自欧美的宽松资金,科特迪瓦和肯尼亚等国也发行了国债。

如今全球正出现一种循环,即投资对象由发达国家的低利率国债向房地产投资信托等转移,结果房地产投资信托的收益率出现下滑。面临投资难开始寻找出路的投资资金接下来又向新兴经济体的债券及房地产等其他资产转移,以致这些资产的收益率也出现下滑,这样的状态正周而复始。此外,宽松货币还持续流向股市,从而造成了股票与债券同时高涨的罕见情况。

日本的投资者也在加强追求高收益率的姿态。投资信托方面,以美国的低评级债及美国房地产投资信托为对象的商品出现热销。进入今年以后,最高投资余额已不再是以发达国家国债为中心而投资的商品,这就是一个象征性的变化。

对于高收益率投资,各国金融相关部门等也开始呼吁提高警惕。美国联邦储备委员会(FRB)主席耶伦及国际货币基金组织(IMF)货币和资本市场部总监何塞-范内斯发出警告称,低评级公司债券等的价格过高。据美国调查公司EPFR Global统计,从7月17~23日仅1周时间,全球低评级债券基金流出了48亿美元的资金。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

HotNews

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。