“上海油”能否在国际上获得存在感?

2018/02/11

中国证券监督管理委员会2月9日宣布,以人民币计价的原油期货将于3月26日挂牌交易。中国已超过美国成为全球最大的原油进口国,力争将本国的需求动向反映到国际价格中。这也将是中国期货市场首次面向外国人开放。

原油期货将在上海期货交易所旗下的“上海国际能源交易中心”挂牌交易。交易对象为中东产原油,目的是对抗美国WTI(西德克萨斯中质原油)和欧洲北海布伦特原油成为原油国际价格指标的现状。

|

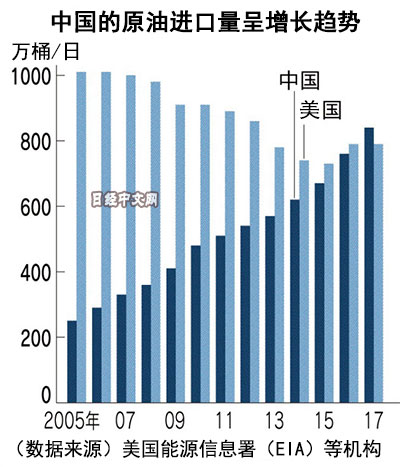

据美国能源信息署(EIA)等机构统计,中国2017年的原油进口量为840万桶/日,首次超过美国(790万桶/日)。中国对自身已成为全球最大的原油进口国,却由欧美主导确定国际油价的现状感到不满。希望通过在本国上市原油期货来改变现有的价格形成方式。

制度设计方面也考虑了中国想在国内确立原油价格新指标的想法。中国的原油进口地偏向于中东、非洲和俄罗斯等地。以中东产原油为交易对象更容易避免价格波动风险。同时允许进行现货交割,以吸引海外的资源巨头和刚性需求者的交易。

还允许海外企业直接参加交易。这是中国首次向外国人开放商品期货交易。继允许外国投资者扩大交易的股市之后,中国将再次大规模放宽限制。力争通过一系列的制度调整,在中长期内将原油期货培育为国际指标之一。

此外,中国还希望借此推动人民币国际化的步伐。如果中国的原油期货能够作为国际指标增强存在感,众多需求者和投资者每天将接触到人民币计价的价格。中国正在与俄罗斯等国扩大资源交易,增加以人民币计价的结算。

不过,中国的原油期货距离确立稳固地位仍很遥远。在投资对象有限的中国,股票和房地产等成为投机的对象。中国的商品期货市场以个人交易为主,不反映实际需求的投机性价格波动经常出现。上市的原油期货价格如果大幅波动,很可能搅乱国内经济。

中国在2015年之后强化了对人民币交易的限制。在兑换外币和跨境资金交易被严格限制的现状下,预计中国的原油期货难以在海外获得很强的存在感。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。