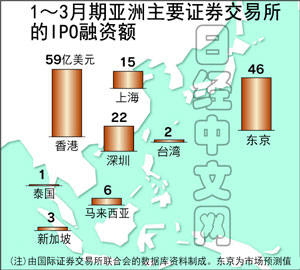

1~3月亚洲IPO融资额达同期4倍

2014/04/16

在亚洲太平洋地区,首次公开募股(IPO)的融资正在迅速扩大。1~3月融资额为140亿美元,达到上年同期的4倍,占全球IPO整体的约40%。香港电灯创下31亿美元这一最大融资额纪录。中国大陆的银行和东南亚的内需相关企业等,均积极实施了融资活动。由于资金需求强劲,IPO在4~6月有望继续维持在较高水平。

哈尔滨银行在香港上市前,其行长高淑珍在香港举行记者会并对投资者表示,该行面向中小企业、农户和个人的小额贷款占到70%,利差收入很大,即使利率市场化取得进展,发展的机遇也将扩大。哈尔滨银行是以黑龙江省为大本营的商业银行,目前已争取到以台湾资本的保险公司为代表的稳定股东,并获得了11亿美元融资。

据美国IPO专业咨询公司复兴资本(Renaissance Capital)统计,1~3月亚太地区通过IPO的融资额(对象为1亿美元以上)达到140亿美元,占世界整体的41%。发挥牵引作用的是香港、深圳和上海等三大交易所。

香港交易所1~3月通过IPO获得的融资额达到460亿港币,增加至上年同期的5倍,排在纽约和伦敦之后列世界第3位。自去年秋季起,中国大陆的中型和中小银行相继在香港上市,而哈尔滨银行是近半年里的第4家。

大型会计师事务所德勤中国分析称,“受到互联网金融普及的刺激,中国大陆的银行将继续寻求资金筹集渠道”。

香港大富豪李嘉诚率领的长江实业集团通过剥离旗下的电力公司香港电灯,筹集了31亿美元。而在香港繁华地段兰桂坊经营夜总会的万能娱乐集团(Magnum Entertainment Group)的公开募股受到个人投资者的欢迎,申购倍率超过了3000倍。

(粟井康夫 香港、吉田涉 新加坡、土居伦之 上海报道) 版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

|

据美国IPO专业咨询公司复兴资本(Renaissance Capital)统计,1~3月亚太地区通过IPO的融资额(对象为1亿美元以上)达到140亿美元,占世界整体的41%。发挥牵引作用的是香港、深圳和上海等三大交易所。

香港交易所1~3月通过IPO获得的融资额达到460亿港币,增加至上年同期的5倍,排在纽约和伦敦之后列世界第3位。自去年秋季起,中国大陆的中型和中小银行相继在香港上市,而哈尔滨银行是近半年里的第4家。

大型会计师事务所德勤中国分析称,“受到互联网金融普及的刺激,中国大陆的银行将继续寻求资金筹集渠道”。

香港大富豪李嘉诚率领的长江实业集团通过剥离旗下的电力公司香港电灯,筹集了31亿美元。而在香港繁华地段兰桂坊经营夜总会的万能娱乐集团(Magnum Entertainment Group)的公开募股受到个人投资者的欢迎,申购倍率超过了3000倍。

(粟井康夫 香港、吉田涉 新加坡、土居伦之 上海报道) 版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

报道评论