日本13年度IPO为7年以来的高水准

2014/03/20

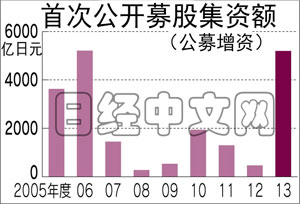

日本首次公开募股(IPO)的复苏态势明显。预计2013年度首次公开募股的融资额将达5200亿日元,猛增至上年度的11倍,为7年来的最高水平。其中,对业务进行改革从而实现上市的复苏型企业引人关注。对股票市场恢复提供企业成长资金,促进产业新陈代谢功能的期待在提高。

最近除创业企业外,在重组业务后实现上市的企业也十分突出。3月19日在东证主板上市的日本显示器就是拆分和整合日立制作所、东芝和索尼的液晶业务而成立的。日本显示器获得了产业革新机构的出资,2年来一直在推进重建。大塚周一社长表示,借助上市,“资本充足率将超过50%,稳固的财务基础将成为公司的优势”。

通过募股,日本显示器筹措到了1200多亿日元。这些资金将用于中小尺寸液晶面板的增产投资等。产业革新机构也通过出售所持有的股份获得了约700亿日元。上市首日的股票总市值达到了4600亿日元。

获得了美国博龙资产管理(Cerberus Capital Management)的出资,一直在推进重建的西武控股也于19日从东京证券交易所获得了上市许可。9年前该公司因财务造假而被取消上市资格。目前设想4月重新上市时的总市值有望超过7800亿日元。

不过,如果不能描绘出成长的蓝图,市场的评价便会变得严厉。19日日本显示器的发行价比公募价格低了15%。有观点指出“仍无法抹去过去被海外企业挤压而陷入苦战的印象”(某外资证券公司)。

日本实施首次公开募股的企业数量方面,2013年度(截至3月底)为53家,连续4年出现增长,有预测认为2014年度将增至70~80家。凭借面向智能手机的免费通话和聊天软件而快速成长壮大的LINE也在计划上市。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

|

| 19日,日本显示器的大塚社长在东证1部敲响了上市的钟声 |

通过募股,日本显示器筹措到了1200多亿日元。这些资金将用于中小尺寸液晶面板的增产投资等。产业革新机构也通过出售所持有的股份获得了约700亿日元。上市首日的股票总市值达到了4600亿日元。

获得了美国博龙资产管理(Cerberus Capital Management)的出资,一直在推进重建的西武控股也于19日从东京证券交易所获得了上市许可。9年前该公司因财务造假而被取消上市资格。目前设想4月重新上市时的总市值有望超过7800亿日元。

|

日本实施首次公开募股的企业数量方面,2013年度(截至3月底)为53家,连续4年出现增长,有预测认为2014年度将增至70~80家。凭借面向智能手机的免费通话和聊天软件而快速成长壮大的LINE也在计划上市。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

- 相关新闻

报道评论