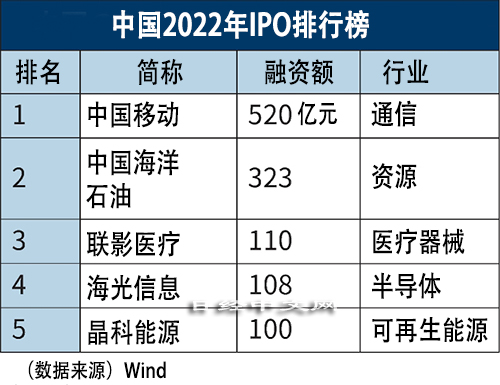

中国IPO融资额创新高,约占全球一半

2022/12/15

中国为了简化IPO手续,不断从证券监管当局负责审核的方式转向交易所审核上市申请的注册制。普华永道的孙进表示,“注册制改革已成为强劲IPO的关键”。对于提升存在感的科创板和创业板表示,“体现出通过资本市场支持科技和创新的意图”。

毕马威的刘大昌表示,“高通货膨胀率、利率上升和货币紧缩不利于高科技企业赴美国和香港上市。中国大陆的金融环境很少受到利率上升的影响”。

|

2023年中国IPO也有望维持强劲。毕马威的数据显示,有约900家排队IPO,预计维持活跃的融资。普华永道预测称,2023年IPO将达到400~460起,融资额达到5900亿~6520亿元。

2022年IPO融资额比上年减少7成的香港交易所也开始讨论放宽新一代IT和尖端硬件等特定领域上市标准。今后,有可能成为中国重视的高科技企业上市的选项。美国资产管理公司景顺(Invesco)的赵耀庭表示,“中国企业赴香港上市的需求依然巨大”。

对中国来说,IPO市场的扩大具有不依赖美国等外部资本、容易培育战略企业的好处。另一方面,只有符合中国政策方针的企业上市这种“国策IPO”的色彩也有可能加强。

日本经济新闻(中文版:日经中文网)木原雄士 香港、土居伦之 上海

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。