重启银行利率管制是改革的倒退

2016/06/27

吉田忠则:中国政府对银行融资和存款利率的管制以行业自主管制的形式开始重启,这彰显出中国金融制度仍处在发展途中。对于希望人民币成为国际货币的中国来说,利率自由化同时还是金融制度改革的出发点。中国无法走出这一步的背后,存在银行习惯于政府保护、往往轻视盈亏的经营体制。国际社会的对中国金融改革的期待有可能枯萎。

中国目前仍在严格限制资本流动,例如在海外证券投资和海外资金筹集方面设有配额。此外,汇率行情也由中国人民银行(央行)每天早上确定人民币对美元和欧元等主要货币汇率的中间值,处在当局的管理之下。相比起来,银行利率的自由化走在前头。

成为关键节点的是2015年10月取消存款利率的上限,借此建立将市场资金供求反映到利率上的机制,中国人民银行(央行)显示出进一步推进金融制度改革的姿态。

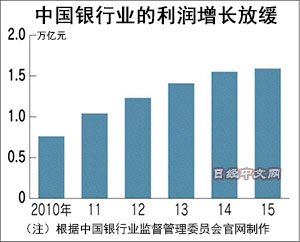

但是,银行盈利能力的急剧下降给这一改革趋势踩下了刹车。商业银行整体的净利润2011年比上年增加3成以上,但去年仅超过2%,增幅缩小。受此影响,中国政府寻求恢复银行贷款利率下限和存款利率上限,以使银行稳定获得利润。

实际上,在此次恢复利率管制的过程中,如何防止道德风险成为讨论焦点。熟悉中国金融情况的日本信金中央金库高级审议官露口洋介指出,“当局认为,允许自由设定利率仍为时尚早”。

此外,还存在中国经济政策的运作变得更加困难这一因素。中国政府将淘汰虽无法产生收益却仍存续的“僵尸企业”、钢铁和煤炭行业的过剩产能作为优先课题,如果坚决实施,有可能招致银行的不良债权的增加。恢复利率管制还存在确保银行具备有能力处理不良债权的经营基础,以完善推进亏损企业淘汰的环境的侧面。

在中国,中国人民银行决定的基准利率不过是明确显示货币政策方向的指标,目前仍借助向商业银行指示融资量的“窗口指导”来实施货币政策。但如果取消对资本流动的管制,资金开始跨境自由流动,基于融资量的金融控制将更加困难。

因此,需要的是转向基于利率,而非融资量的货币政策。中国人民银行行长周小川2015年3月针对取消存款利率一事曾表示,“取消的可能性非常高”,实际上该年10月转向了实行。但由于此次重新管制银行的汇率,改革出现倒退。促使资本流动和汇率行情更加自由、使人民币成为国际货币的道路也将随之渐行渐远。

此外,或将对国际社会对中国金融改革的期待造成影响。国际货币基金组织(IMF)2015年决定将人民币纳入储备货币“特别提款权(SDR)”货币篮子,随后认为人民币成为易用性更好的货币(例如与外汇自由兑换等)这一预期出现升温。但受此次措施的影响,认为中国改革无法像预期那样取得进展的观点或将加强。

本文作者为日本经济新闻(中文版:日经中文网)编辑委员 吉田忠则

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

|

中国目前仍在严格限制资本流动,例如在海外证券投资和海外资金筹集方面设有配额。此外,汇率行情也由中国人民银行(央行)每天早上确定人民币对美元和欧元等主要货币汇率的中间值,处在当局的管理之下。相比起来,银行利率的自由化走在前头。

|

但是,银行盈利能力的急剧下降给这一改革趋势踩下了刹车。商业银行整体的净利润2011年比上年增加3成以上,但去年仅超过2%,增幅缩小。受此影响,中国政府寻求恢复银行贷款利率下限和存款利率上限,以使银行稳定获得利润。

实际上,在此次恢复利率管制的过程中,如何防止道德风险成为讨论焦点。熟悉中国金融情况的日本信金中央金库高级审议官露口洋介指出,“当局认为,允许自由设定利率仍为时尚早”。

此外,还存在中国经济政策的运作变得更加困难这一因素。中国政府将淘汰虽无法产生收益却仍存续的“僵尸企业”、钢铁和煤炭行业的过剩产能作为优先课题,如果坚决实施,有可能招致银行的不良债权的增加。恢复利率管制还存在确保银行具备有能力处理不良债权的经营基础,以完善推进亏损企业淘汰的环境的侧面。

在中国,中国人民银行决定的基准利率不过是明确显示货币政策方向的指标,目前仍借助向商业银行指示融资量的“窗口指导”来实施货币政策。但如果取消对资本流动的管制,资金开始跨境自由流动,基于融资量的金融控制将更加困难。

因此,需要的是转向基于利率,而非融资量的货币政策。中国人民银行行长周小川2015年3月针对取消存款利率一事曾表示,“取消的可能性非常高”,实际上该年10月转向了实行。但由于此次重新管制银行的汇率,改革出现倒退。促使资本流动和汇率行情更加自由、使人民币成为国际货币的道路也将随之渐行渐远。

此外,或将对国际社会对中国金融改革的期待造成影响。国际货币基金组织(IMF)2015年决定将人民币纳入储备货币“特别提款权(SDR)”货币篮子,随后认为人民币成为易用性更好的货币(例如与外汇自由兑换等)这一预期出现升温。但受此次措施的影响,认为中国改革无法像预期那样取得进展的观点或将加强。

本文作者为日本经济新闻(中文版:日经中文网)编辑委员 吉田忠则

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。