人民币贬值会引爆吗

2016/01/20

股票市场和大宗商品抛售狂风席卷全球。持续贬值的人民币以亚洲为中心,正在引发“以邻为壑效应”的连锁反应。在面临资本流出的洪流的同时,中国似乎容忍人民币缓慢贬值。中国政府的这种态度正在成为外汇市场的“黑武士”。

人民币贬值的根源在于中国的资本外逃。从下滑幅度低于市场预期的2015年12月的中国贸易统计中,金融相关人士看出了危险迹象。中国大陆12月来自香港的进口比上一年同月增长64.5%,出现了激增。

《华尔街日报》报道称,其背后存在以贸易交易为名的中国大陆资金避险。其做法如下。

大陆企业从香港合作企业以单价2美元购买100万件杂货。进口货款为200万美元。随后,大陆企业向香港以单价1美元出口100万件杂货。出口货款为100万美元。

“200万美元-100万美元=100万美元”。通过帐簿上的进出口交易,这家大陆企业使100万美元资金外流至香港。去年12月这种交易被认为大量出现。

当然,中国政府正在防止采用这种巧妙手段的资本流出。但是,经营者和投资家更加聪明。犹如水从高处流向低处那样,人民币贬值难以遏制。

这里不容忽视的是,市场怀疑中国当局支撑人民币的认真程度。不少观点认为由于面对经济减速,中国政府的真心话或许是希望借助人民币贬值刺激出口。这样的观点根深蒂固。

无风不起浪。市场认为人民币贬值的底线是“1美元兑6.8元”。在雷曼危机前后约2年里,中国政府曾将人民币固定在这一水平。

目前如再次引导人民币贬值至6.8元左右,中国的出口企业将能获得喘息机会。这是以在出口市场形成竞争的周边亚洲各国为垫脚石、典型的以邻为壑政策。但是如果到了紧急关头,中国或许不会犹豫。

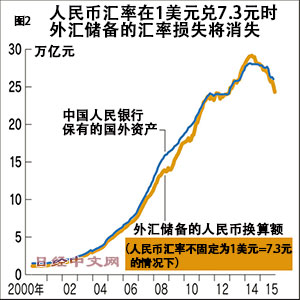

如果考虑到作为央行的中国人民银行的资产构成,甚至有金融相关人士认为会允许人民币贬值至1美元兑7.3元。

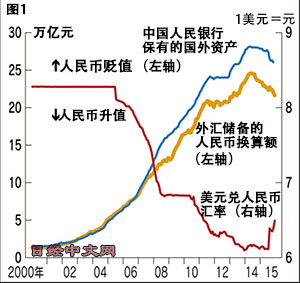

如图1所示,由于趋势性的人民币升值,中国人民银行在外汇资产上面临外汇账面亏损(国外资产-外汇储备换算为人民币的金额)。账面亏损规模约为5万亿元。

不知在外汇储备接近4万亿美元时情况怎样,但是现在外汇储备减少至3.3万亿美元。当前的汇率亏损令人担忧。为了避免问题的表面化,最好的方法就是放任人民币缓慢贬值,减少外汇损失。

如图2所示,当人民币汇率在1美元兑7.3元时,也就是雷曼危机前的07年时的汇率水平,汇率损失将消失。虽然不太可能贬值到这种水平,但如果想让中国央行的报表更加好看,这也并不是能完全否定的。

如果继续放任人民币贬值,对日本企业的打击也很大。假设人民币贬值到1美元兑6.8元的水平,即使日元兑美元汇率在1美元兑117日元,“117÷68=17.2”,日元兑人民币汇率也仍然在1元兑17日元以上。当前的汇率为接近18日元,也就是日元将升值近1日元。

万一人民币贬值到1美元兑7.3元,日元兑人民币汇率将变成“117÷7.3=16.0”,对日本企业来说打击将进一步扩大。

更值得注意的是韩国效仿中国,放任韩元贬值的事态。而那时重启日韩货币互换协议将被提上日程。

不可否认韩国有防止金融危机的目的,但是这不禁让人联想到08年雷曼危机后的痛苦经历。通过日韩货币互换来阻挡金融危机的韩国在之后的几年持续诱导韩元贬值。

人民币与韩元。面对中韩这两国邻国,日本将推行什么样的货币外交呢?今年20集团(G20)会议的主席国是中国,七国集团(G7)峰会的主席国是日本。市场正密切关注事态的发展。

本文作者为日本经济新闻(中文版:日经中文网)编辑委员 泷田洋一

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

人民币贬值的根源在于中国的资本外逃。从下滑幅度低于市场预期的2015年12月的中国贸易统计中,金融相关人士看出了危险迹象。中国大陆12月来自香港的进口比上一年同月增长64.5%,出现了激增。

《华尔街日报》报道称,其背后存在以贸易交易为名的中国大陆资金避险。其做法如下。

大陆企业从香港合作企业以单价2美元购买100万件杂货。进口货款为200万美元。随后,大陆企业向香港以单价1美元出口100万件杂货。出口货款为100万美元。

“200万美元-100万美元=100万美元”。通过帐簿上的进出口交易,这家大陆企业使100万美元资金外流至香港。去年12月这种交易被认为大量出现。

当然,中国政府正在防止采用这种巧妙手段的资本流出。但是,经营者和投资家更加聪明。犹如水从高处流向低处那样,人民币贬值难以遏制。

这里不容忽视的是,市场怀疑中国当局支撑人民币的认真程度。不少观点认为由于面对经济减速,中国政府的真心话或许是希望借助人民币贬值刺激出口。这样的观点根深蒂固。

无风不起浪。市场认为人民币贬值的底线是“1美元兑6.8元”。在雷曼危机前后约2年里,中国政府曾将人民币固定在这一水平。

目前如再次引导人民币贬值至6.8元左右,中国的出口企业将能获得喘息机会。这是以在出口市场形成竞争的周边亚洲各国为垫脚石、典型的以邻为壑政策。但是如果到了紧急关头,中国或许不会犹豫。

|

如图1所示,由于趋势性的人民币升值,中国人民银行在外汇资产上面临外汇账面亏损(国外资产-外汇储备换算为人民币的金额)。账面亏损规模约为5万亿元。

不知在外汇储备接近4万亿美元时情况怎样,但是现在外汇储备减少至3.3万亿美元。当前的汇率亏损令人担忧。为了避免问题的表面化,最好的方法就是放任人民币缓慢贬值,减少外汇损失。

|

如果继续放任人民币贬值,对日本企业的打击也很大。假设人民币贬值到1美元兑6.8元的水平,即使日元兑美元汇率在1美元兑117日元,“117÷68=17.2”,日元兑人民币汇率也仍然在1元兑17日元以上。当前的汇率为接近18日元,也就是日元将升值近1日元。

万一人民币贬值到1美元兑7.3元,日元兑人民币汇率将变成“117÷7.3=16.0”,对日本企业来说打击将进一步扩大。

更值得注意的是韩国效仿中国,放任韩元贬值的事态。而那时重启日韩货币互换协议将被提上日程。

不可否认韩国有防止金融危机的目的,但是这不禁让人联想到08年雷曼危机后的痛苦经历。通过日韩货币互换来阻挡金融危机的韩国在之后的几年持续诱导韩元贬值。

人民币与韩元。面对中韩这两国邻国,日本将推行什么样的货币外交呢?今年20集团(G20)会议的主席国是中国,七国集团(G7)峰会的主席国是日本。市场正密切关注事态的发展。

本文作者为日本经济新闻(中文版:日经中文网)编辑委员 泷田洋一

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。