“两融”下的中国牛市

2015/05/22

中国股市的“融资融券交易”(两融)正急剧扩大。“融资融券交易”又称“证券信用交易”,是指投资者等通过抵押股票借入资金投资股市的交易方式。这种交易方式的特点是即使手头资金有限也可以进行大额股票投资。这种交易方式也成为了上海股市的股价在过去1年时间里上涨超过一倍的重要推动力。不过,随着融资融券交易的膨胀,股市的波动幅度也呈扩大趋势。在经济增长乏力的同时,中国股市却持续上涨,这其中也暗藏着市场动荡的风险。

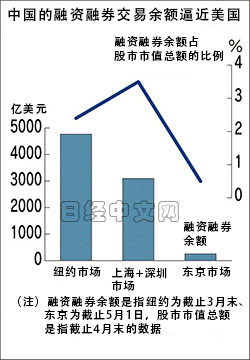

作为中国股价主要指标的上海证券交易所综合指数在5月21日连续第3个交易日出现上涨,并收复心理关口4500点。由于各国的制度不同,很难进行单纯比较,但中国股市(上海、深圳两个市场合计)的融资融券交易余额截至5月19日已达到19678亿元,是2014年同期的5倍左右。是日本的约13倍,同时相当于全球市值总额最高的美国纽约证券交易所的近70%。

从融资融券交易余额占股市市值总额的比例来看,中国为3.5%,远远高于拥有许多对冲基金的纽约股市(2.4%)和日本(0.5%)。中国股价由融资融券交易来拉动的局面越来越显著。

随着全球范围的货币宽松,证券公司的融资成本下降,融资融券交易规模变得更易于扩大。中国为了刺激经济,中国人民银行(央行)也连续降息,但资金并未真正进入到实体经济,而是通过融资融券交易集中回流到股市。

证券公司也希望增加融资融券交易,因为在向投资者借出资金时获得的利息已成为主要收入来源。目前正不断出现通过首次公开募股(IPO)和增资来扩充自有资本,扩大贷出资金能力的动向。

总资产排名中国证券行业第4的华泰证券5月18日公布了赴香港上市的计划。募集资金最高将达到347亿港元,或成为港交所2015年IPO的最高额。增强的资本有60%将用于融资融券。华泰证券副总裁姜健对此表示,两融是中国股市近年发展迅速的新业务,监管机构非常关注,华泰亦会根据情况,加强对两融的监管。

随着融资融券交易的增加而扩大的风险之一就是股价波动幅度的加大。投资者在使用融资融券交易时,需要将手中的股票抵押给证券公司来借入资金。如果股价下跌,抵押品的价值缩水,投资者要么追加抵押股票,要么就得返还借入的资金。

因此,在出现股价暴跌的局面时,投资者为确保偿还资金,就被迫出售股票,很容易进一步加剧股价下跌。这也成为1月下旬上证综合指数单日暴跌7.7%的主要原因。

证券公司在进行融资融券交易时借给投资者的资金要向银行融资。一旦证券公司破产,银行就会蒙受损失。评级公司惠誉评级5月12日发出警告:“由于融资融券交易的扩大,股市对银行信誉的影响不断增加”。

中国的融资融券交易始于2010年3月。在此之前,出现过不少个人从银行等贷款进行投资的例子,脱离了证监部门的监管范围。于是中国政府改变这一状况,推行了和发达国家一样的融资融券制度。

日本经济新闻(中文版:日经中文网) 上海 土居伦之

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

|

| 上海的证券公司 |

从融资融券交易余额占股市市值总额的比例来看,中国为3.5%,远远高于拥有许多对冲基金的纽约股市(2.4%)和日本(0.5%)。中国股价由融资融券交易来拉动的局面越来越显著。

随着全球范围的货币宽松,证券公司的融资成本下降,融资融券交易规模变得更易于扩大。中国为了刺激经济,中国人民银行(央行)也连续降息,但资金并未真正进入到实体经济,而是通过融资融券交易集中回流到股市。

证券公司也希望增加融资融券交易,因为在向投资者借出资金时获得的利息已成为主要收入来源。目前正不断出现通过首次公开募股(IPO)和增资来扩充自有资本,扩大贷出资金能力的动向。

|

随着融资融券交易的增加而扩大的风险之一就是股价波动幅度的加大。投资者在使用融资融券交易时,需要将手中的股票抵押给证券公司来借入资金。如果股价下跌,抵押品的价值缩水,投资者要么追加抵押股票,要么就得返还借入的资金。

因此,在出现股价暴跌的局面时,投资者为确保偿还资金,就被迫出售股票,很容易进一步加剧股价下跌。这也成为1月下旬上证综合指数单日暴跌7.7%的主要原因。

证券公司在进行融资融券交易时借给投资者的资金要向银行融资。一旦证券公司破产,银行就会蒙受损失。评级公司惠誉评级5月12日发出警告:“由于融资融券交易的扩大,股市对银行信誉的影响不断增加”。

中国的融资融券交易始于2010年3月。在此之前,出现过不少个人从银行等贷款进行投资的例子,脱离了证监部门的监管范围。于是中国政府改变这一状况,推行了和发达国家一样的融资融券制度。

日本经济新闻(中文版:日经中文网) 上海 土居伦之

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。