看懂日本股(2)股东不说话

2023/03/10

“纳入东证股价指数(TOPIX)的企业有2000家,我们不可能对所有企业的经营情况进行检查并与之对话”,日本国内的一家大型被动投资(Passive Management,被动投资指的是寻求投资业绩与股价指数联动的投资方式)企业的相关负责人如此表示。

|

日本企业的业绩比欧美低迷的原因之一被认为是股东对企业经营干预少。这方面的典型例子就是持有交易企业股份的交叉持股,据三菱UFJ信托银行介绍,越是交叉持股多的企业,净资产收益率(ROE,也称为股东权益报酬率)越低。其原因是,股东不干预经营,会导致企业的低收益业务得以保留。如今,把交叉持股视为问题的意识越来越普遍,交叉持股在市值总体中所占的比例已经从1990年度的3成以上下降至2020年度的9%(野村资本市场研究所的调查数据)。

股东很难对企业施加压力

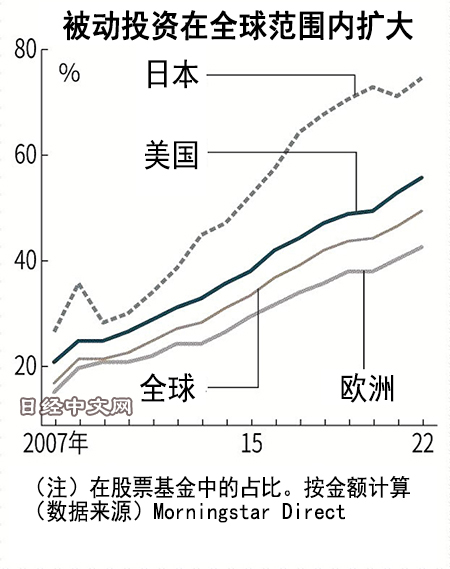

但这种“沉默型股东”的中心,正在从交叉持股转向被动投资。日本国内股票基金的被动投资比例(按金额计算)已达到7成,10年里扩大到了原来的2.3倍。由于被动投资的手续费低、与指数联动、简单明了,用户出现猛增。另一个重要影响因素是,日本银行(央行)购买了被动型ETF(交易所交易基金)。

被动投资寻求的是与股价指数联动,因此会全部购买指数成分股。除非指数将股票剔除出去,否则一般不会抛售个股,因此不能通过抛售股票对企业施加压力。更严重的问题是,对于股东来说,与单个企业对话沟通或对其施加压力的动机很小。

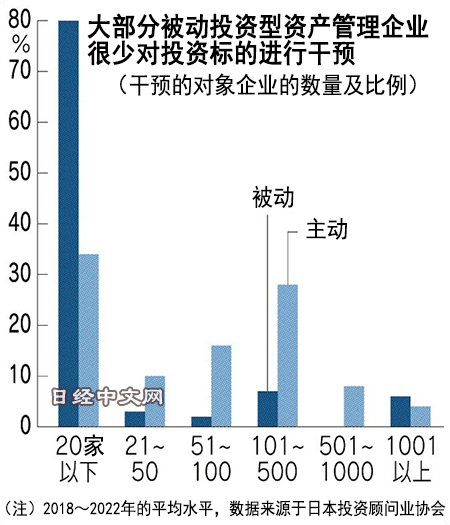

作为机构投资者行为规范的“日本版尽责管理守则”(Stewardship Code)要求被动投资者“站在中长期的角度,积极与企业对话并行使表决权”。但日本投资顾问业协会的调查显示,日本国内从事被动投资业务的8成资产管理人(Asset Manager)把进行对话沟通等干预(Engagement)的对象企业缩减到了20家以下。以TOPIX为例,认真进行对话沟通的投资标的仅占总体的1%左右。

|

从代表单个企业的股价会对TOPIX的指数变动产生多大影响的“贡献度”来看,超过1%的企业只有19家(截至2023年1月底)。企业的市值越小,对指数的影响越低。也就是说,就算干预这些企业的经营,指数也不会获得大幅改善。更何况截至1月底,纳入TOPIX指数的企业已经达到约2200家。日本的一家大型投资管理公司透露,实际情况是“从实操性来说,不可能全部覆盖”。

成本也存在课题

成本方面也存在课题。大部分被动基金的管理费都很低,还不到投资金额的0.1%。日本证券经济研究所的特任研究员明田雅昭分析称,从人工费等成本考虑,“进行干预时,往往会加上与被动投资收入不相称的费用”。

被动投资正在成为全世界的投资主流。从被动投资在各国股票基金中所占的比例来看,日本为7成,美国为5成,欧洲为4成。各个国家的这一比例都在提高。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

报道评论

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。