日本IPO融资份额在亚洲萎缩

2021/04/22

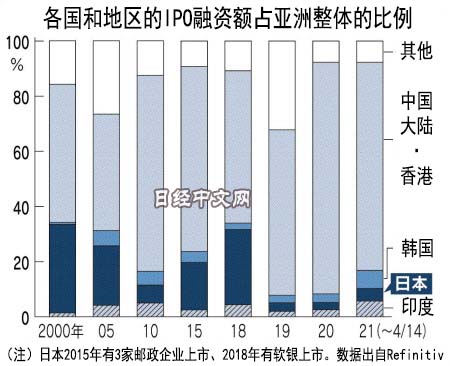

从亚洲的首次公开募股(IPO)来看,日本市场的存在感正在下降。在亚洲整体的IPO融资额中,日本市场的份额在5%以下,与2000年的逾3成相比大幅缩小。成为课题的是对日本未上市企业的资金供给和日本特有的IPO发行价的确定过程。日本要推动企业的新陈代谢,激活IPO市场不可或缺,日本政府也开始为解决问题启动讨论。

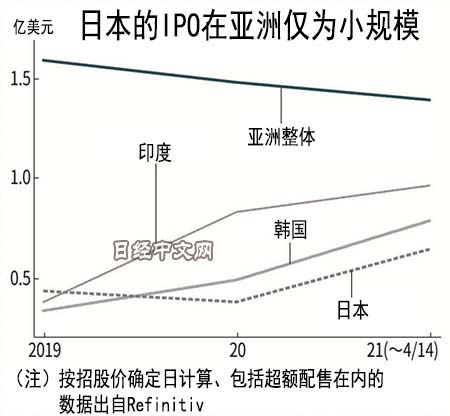

金融信息公司Refinitiv的数据显示,2021年日本国内的IPO融资额截至4月14日约为2000亿日元(按招股价敲定日计算,包括超额配售在内)。亚洲整体约为4.57万亿日元,日本的份额仅为4.6%。

|

IPO融资份额最大的是香港市场,占亚洲整体的4成。中国大陆为3成。进入2021年后,香港相继迎来快手、百度(二次上市)等3000亿~5000亿日元规模的大型IPO。

另一方面,在日本市场,预定4月22日上市的人才服务商ViZional(约680亿日元)是今年最大规模IPO。在IPO融资额上,日本还低于韩国和印度等。

|

从每起IPO的融资金额来看,近年来亚洲整体徘徊在160亿日元左右。在日本仅为40亿~70亿日元左右,IPO规矩之小显得突出。

日本的IPO融资额增长乏力的原因主要有2个。其一是有助于培育IPO预备队的对未上市企业的投资规模较小。美国调查公司PitchBook的统计显示,2020年日本的风险投资机构(VC)的投资额为21亿美元。明显低于中国大陆的593亿美元、印度的116亿美元、新加坡的31亿美元。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

报道评论