在2017年的全球“资金盛宴”过后

2018/01/02

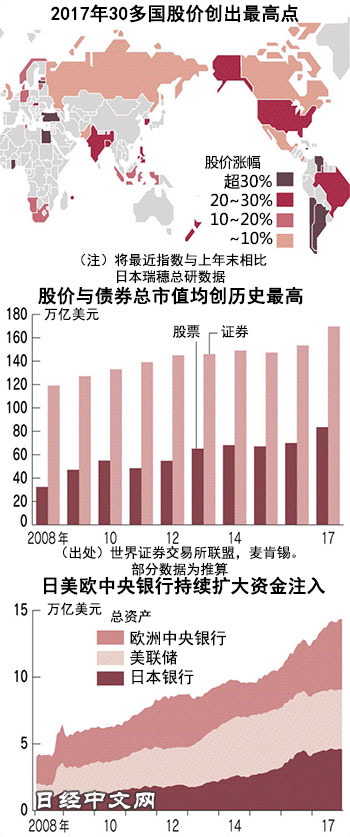

2017年,因货币宽松而充斥的资金流向了各种资产。全球30多个国家的股价指数创出最高点。全球股市总市值达到84万亿美元,在1年里增加了15万亿美元(21%)。此外,债券、原油和黄金也同时得到买入。全球同时繁荣和低利率的并存导演了市场波动率徘徊在较低水平的“没有狂热的全面走高”。但是,市场的稳定不会永远持续,这也是事实。在美欧着手退出货币宽松政策的背景下,一直徘徊在超低位的利率背后暗藏着风险的萌芽。

|

“或许可以说(2017年)任何投资者遭受损失都很困难”,日本资产管理One的武内邦信如此回顾2017年的日本股市行情。

作为一年的最后交易日,12月29日的日经平均指数收于2万2764点。全年涨幅达到3650点(19%),从年底收盘价来看,突破了1991年以来、时隔26年的最高水平。

安全资产迎来上涨

如果将目光转向世界,2017年股价走高的势头大幅超过日本市场。以道琼斯30种工业股平均指数全年约70次创出最高点的美国为代表,英国、德国、印度、南非和阿根廷等相继创出最高点。

股价走高的最主要原因是全球同时繁荣。发达国家和新兴市场国家的景气度指数(PMI)自2016年中期起,均徘徊在高于50%荣枯线的水平。瑞银证券的青木大树指出,“截至2018年,在几乎全部的20个主要国家和地区,增长率都将是正增长”。此外,还形成了股价走高刺激消费的良性循环。瑞穗总研的高田创指出,“财富效应正在进一步推高经济”。

按一般规律来讲,如果经济好转,资金将流出债券,长期利率将随之上升(债券价格随之下跌)。但在2017年,世界债券总市值达到170万亿美元,比1年前增加17万亿美元(11%)。股票和债券合计的增加额达到2017年全球国内生产总值(GDP)增加额的约6倍,大幅超过实体经济增长的资金流向了市场。

而在大宗商品市场,铜和铝上涨3成,原油也上涨1成。被视为安全资产、原本走势与风险资产相反的黄金也上涨1成。

支撑“资金盛宴”的是世界中央银行的货币宽松。2008年的雷曼危机后,一直通过债券买入向市场注入大量资金的日美欧央行的总资产达到14.3万亿美元,增加至10年前的3.6倍。由于负利率政策,除美国之外的主要国家的利率联袂降至零以下。投资者“追逐收益率(Yield Hunting)”的行动日趋活跃,市场利率进一步下降。

2017年实施3次加息的美国联邦储备委员会(FRB)采取顾及市场的姿态,加息速度缓慢。在美国加息周期下,资金通过美元升值从新兴市场国家撤出是一般情况。但在2017年,显示美元综合价值的美元指数下降7%。法国资产管理巨头Comgest的Richard Kaye认为,“由于美元贬值,新兴市场国家并未发生资本外逃,结果带来了世界同时股价走高”。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

报道评论

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。