全球的“粘性通胀”2023年能结束吗?

2022/12/30

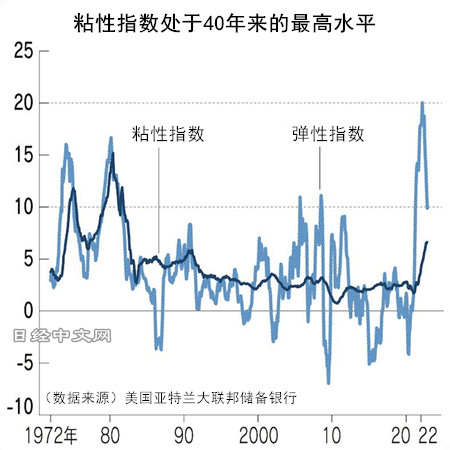

2023年的全球经济将受到美国物价动向的左右。物价上涨连锁式地推高工资,服务价格也随之持续上涨,有声音指出这是1980年代以来首次出现“粘性通胀”。有观点认为, 美国联邦储备委员会(FRB)的货币紧缩政策要到2025年以后才会告一段落。还出现了全球经济形势恶化促使通胀提前平息的预测,40年来最高水平的物价上涨面临分水岭。

在过去50年里,从加息开始到结束的平均时间为580天。美联储从2022年3月开始加息,如今已过去约290天。决定货币政策的美国联邦公开市场委员会(FOMC)的成员预计加息将在2023年5月停止。如果真是如此,那么从加息开始到结束约为410天,此次算是时间较短。

问题在于以后。据美国高盛预测,到2023年,政策利率将上升到5%水平,到2025年年底只能下降到3.5~3.75%。紧缩性利率水平至少还会持续3年。

纵观过去的半个世纪,还没有出现过大规模通胀提前平息的例子。值得关注的是“粘性通胀指数”。该指数是亚特兰大联邦储备银行将医疗费和外出用餐费用等平时难以下降的“粘性价格”汇集在一起编制的。11月,粘性通胀指数上涨率由2021年1月的1.7%上升到了6.6%,达到40年来的最高水平。

|

在消费者物价指数(CPI)中,由汽油及新车等易波动品类构成的物价指标“弹性通胀指数”的涨幅缩小,但粘性指数加速上涨的步伐却并未停止。

物价上涨推动工资上涨,而人工费增加又导致服务价格纷纷上涨。由于新冠疫情,老年群体退出劳动力市场,要让工资增长恢复稳定,需要填补200万人左右的劳动力缺口。慢性劳动力短缺也是工资上涨的主要原因,导致餐饮及医疗等服务价格上涨。

|

| 华盛顿街头的招聘广告(资料图) |

粘性指数超过5%的通胀局面在过去50年里只有3次。其中1970年代中期的通胀一直居高不下。即便是被视为货币紧缩成功案例的80年代初的那次通胀,也是在经历了2次景气衰退后,耗时2年时间才从最高峰恢复到物价上涨前的水平。这期间的失业率超过了10%。

另一方面,也有可以更快结束通胀的剧本。纽约联邦储备银行分析认为,当前的通货膨胀有40%的原因是“供应冲击引发”,只要能源价格下降、供应链恢复,物价就有可能企稳。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

报道评论