日本企业的亚洲并购件数创新高

2014/04/01

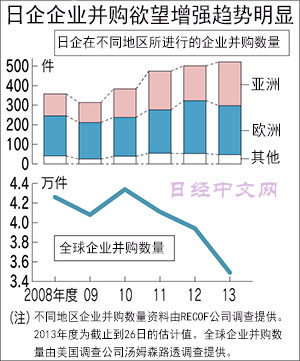

日本企业在亚洲地区的并购愈发活跃。2013年度(2013年4月-14年3月)的并购件数将比上一年度增加25%,创出历史新高。在股价上涨和盈利能力复苏的背景下,除了大企业外,抢占成长市场的动作还向中型企业扩大。使用从资本市场筹措的风险资金实施并购等进攻型投资的动作也十分明显。

据日本并购顾问公司RECOF的统计,2013年度日本企业对亚洲企业的并购件数截至3月26日为223件(上一年度为178件),弥补了对欧美企业的减少(减少7%、减至251件),预计海外整体的并购件数将达到521件,创历史新高。海外并购金额将增加7%,增至6万8567亿日元。

据美国调查公司汤森路透统计,全球整体的并购件数约为3万5千件,下滑至8年来的最低水平,在此背景下,盈利能力恢复的日本企业的并购意愿显得格外强烈。

受经济减速和尖阁诸岛(中国名:钓鱼岛)等问题影响,日本企业对中国的并购件数增长放缓,对东南亚的并购则增长明显。三菱东京UFJ银行收购了泰国的大型银行,尤妮佳收购了缅甸的日用品巨头。

在成长市场构筑立足点的并购在中型企业之间也出现扩大。日本涂料公司(Nippon Paint)斥资约1千亿日元从新加坡的涂料公司获得了亚洲地区的涂料业务。日本阀门厂商KITS收购了印度的同行。人口持续减少的日本国内市场难以在中长期保持成长,SMBC日兴证券的牧野润一表示“日企的目的是获取不断增长的亚洲市场,提高盈利能力”。

虽然受最近的日元贬值影响,换算成日元的海外并购金额出现膨胀,不过在股价上扬的利好下,日本企业的并购意愿强烈。

通过海外并购活用资本市场所筹措资金的事例也十分突出。

去年上市的三得利食品国际使用公募增资的资金收购了海外的饮料品牌。电通也将增资资金用于收购英国广告巨头。此前则多为使用借款和手头资金。

预计13年度公募增资等方式筹措到的资金额将达2万5300亿日元,为雷曼危机前的06年度(3万8600亿日元)以来的最高水平。

将在资本市场筹措的风险资金用于并购等进攻型投资有望带来中长期企业价值提升、市场也日趋活跃的良性循环。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

|

据美国调查公司汤森路透统计,全球整体的并购件数约为3万5千件,下滑至8年来的最低水平,在此背景下,盈利能力恢复的日本企业的并购意愿显得格外强烈。

受经济减速和尖阁诸岛(中国名:钓鱼岛)等问题影响,日本企业对中国的并购件数增长放缓,对东南亚的并购则增长明显。三菱东京UFJ银行收购了泰国的大型银行,尤妮佳收购了缅甸的日用品巨头。

在成长市场构筑立足点的并购在中型企业之间也出现扩大。日本涂料公司(Nippon Paint)斥资约1千亿日元从新加坡的涂料公司获得了亚洲地区的涂料业务。日本阀门厂商KITS收购了印度的同行。人口持续减少的日本国内市场难以在中长期保持成长,SMBC日兴证券的牧野润一表示“日企的目的是获取不断增长的亚洲市场,提高盈利能力”。

虽然受最近的日元贬值影响,换算成日元的海外并购金额出现膨胀,不过在股价上扬的利好下,日本企业的并购意愿强烈。

通过海外并购活用资本市场所筹措资金的事例也十分突出。

去年上市的三得利食品国际使用公募增资的资金收购了海外的饮料品牌。电通也将增资资金用于收购英国广告巨头。此前则多为使用借款和手头资金。

预计13年度公募增资等方式筹措到的资金额将达2万5300亿日元,为雷曼危机前的06年度(3万8600亿日元)以来的最高水平。

将在资本市场筹措的风险资金用于并购等进攻型投资有望带来中长期企业价值提升、市场也日趋活跃的良性循环。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

报道评论