武田药品将出售旗下中国合资公司全部股份

2018/05/22

日本武田药品工业5月21日宣布,将把所持中国合资公司的约51%股份转让给合资对象。据悉转让金额约为2.8亿美元。武田为了将经营资源集中于癌症、消化器官、中枢神经等核心业务,将剥离非核心业务。同时还希望借此改善因收购爱尔兰制药公司夏尔而恶化的财务体质。

|

武田将转让广东天普生化医药股份有限公司(Guangdong Techpool Bio-Pharma)的全部股份(51.34%)。广东天普生化是武田与中国的上海医药集团股份有限公司(Shanghai Pharmaceuticals Holding Co., Ltd.)成立的合资企业,上海医药等2家企业将以现金收购武田所持的股份。据称各方将在中国监管当局用于审批的几个月时间里完成相关手续。

广东天普生化成立于1993年,是一家研究和开发尿蛋白生物医药的制药企业。瑞士药企奈科明(Nycomed)于2010年获得了广东天普生化一半以上股份,武田又于2011年斥资1.1万亿日元收购了奈科明。武田收购奈科明后广东天普生化的所有权被转让给武田。

武田日前与夏尔就花费约7万亿日元收购后者达成协议。收购将致使武田的有息负债膨胀至3万亿日元左右,从金融机构的贷款额也高达3万亿日元。预计武田的财务体质将大幅恶化。

|

| 武田药品工业 |

一方面,武田多款主力药品的专利即将到期,在盈利能力下滑的背景下依然维持高额分红。2014财年(截至2015年3月),武田在合并最终损益为亏损1458亿日元的情况下,依然没有减少分红。武田的社长克里斯托弗•韦伯(Christophe Weber)明确表示,在与夏尔达成收购协议后“将继续保持每股180日元的年度分红”。

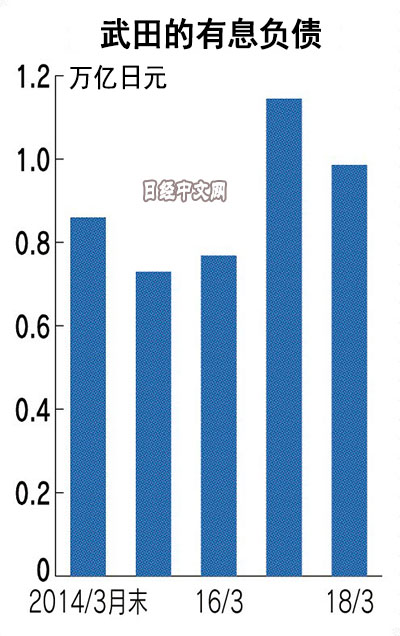

不过,加上过去的收购,武田的有息负债余额截至2018年3月底约为9857亿日元,5年里膨胀至1.7倍。

此次转让中国合资公司的股份被认为是为了改善因收购夏尔而恶化的财务体质以及维持分红。预计武田今后将进一步加速出售非核心业务。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

报道评论