索尼利润预计大增70% 连续2年创新高

2019/02/02

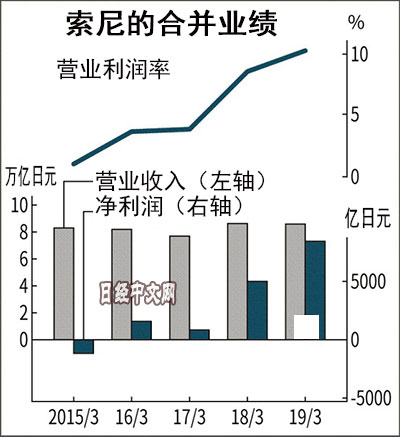

2月1日,索尼宣布2018财年(截至2019年3月)合并净利润(美国会计准则)同比增长70%,达到8350亿日元。由于游戏和音乐等内容业务的扩大,盈利能力提高,将连续2年创出利润新高。全年分红预期也将同比增加7.50日元,达到35日元,继上财年之后继续增加分红。

|

此前预测净利润增长44%,达到7050亿日元。上调的主要原因是在美国受益于税负减少。由于利润水平稳定,追加计提相当于税金预付的递延税项资产,税负率将暂时降低。

显示主业盈利情况的营业利润增长18%,达到8700亿日元,与此前预期相同。赚到过半收益的游戏和音乐等内容业务表现强劲,但由于全球手机销量减速,半导体业务将盈利预测下调100亿日元。

预计营业收入减少1%,为8.5万亿日元。此前预测增长2%,达到8.7万亿日元,但由于金融业务营收减少产生影响,下调2000亿日元。

同一天发布的2018年4~12月合并财报显示,净利润同比增长63%,达到8284亿日元,作为同一期间创出新高。

从游戏等娱乐到电视、相机等电子产品的广泛盈利基础,支撑了索尼的业绩。作为主要摇钱树的游戏出现触顶隐忧,同时手机减速导致半导体增长乏力,在此背景下,“复苏的电子业务”显示出存在感。

音乐和游戏等持续收费业务是主要的盈利来源,这一点在本财年没有改变。但“PlayStation4”作为游戏机迎来生命周期的最后阶段,2018年10~12月部门营业利润为730亿日元,同比减少14%。

关于半导体的全年盈利预期,原本预测同比减少15%,降至1400亿日元,但此次下调为减少20%,降至1300亿日元。用于手机的图像传感器面临逆风。全年营业收入计划将削减2000亿日元,其中继投资环境恶化的金融业务(减少900亿日元)之后,降幅巨大的是半导体(减少400亿日元)。

电视等“家庭娱乐和音响”业务营收同比减少6%,但利润与上年持平,达到860亿日元。中国等市场的需求减少令人担忧,但索尼的高附加值路线不易受到影响。

索尼在过去10年内曾出现了总计8000亿日元规模的亏损。由于一味地追求规模扩大,索尼败给了韩国三星电子等。随后改为从外部采购面板,集中于声音和画质等能发挥优势的领域,“没必要得到所有人的认可”,专注于高价位产品。

包括相机在内的“影像产品及解决方案”业务营业利润也同比增长8%,达到810亿日元。由于智能手机的普及,曾是主力产品的卡片数码相机市场锐减。发挥自主开发图像传感器优势的无反相机开拓了专业人士等需求,成功复苏。大路货化的烦恼挥之不去。但是,如今索尼的综合能力得到发挥。

日本经济新闻(中文版:日经中文网)菊池贵之 岩户寿

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。报道评论

HotNews

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。