全球企业并购案趋于大型化

2015/04/13

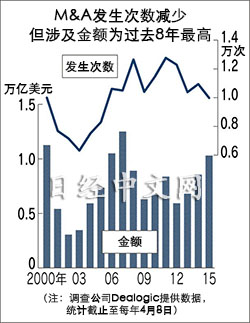

全球企业界的并购(M&A)案正日趋大型化。2015年全球收购案的总额突破1万亿美元,创下时隔8年的最高记录。在全球股市飘红和资金充裕的背景下,企业的收购风险越来越低。同时,如何有效地利用资金也成为股东们的一大压力。

据美国调查公司Dealogic调查显示,截止4月8日已经发布的2015年并购总额为1.03万亿美元,较2014年增长20%。从同比数据来看,达到自2007年的1.25万亿美元以来的最高水平。另一方面,并购案发生的次数较2014年同比减少9%,不满1万起,为2010年以来的最低水平。由此可看出,单起并购案的规模日趋大型化。

石油巨头英荷皇家壳牌4月8日宣布收购英国天然气集团(BG Group),包括负债在内,收购额达到823亿美元, 为今年最大的收购案。称为继1999年美国埃克森对美孚的收购案(856亿美元)以来,石油天然气行业的史上第2大收购案。

3月,美国卡夫食品和美国亨氏集团的合并案金额高达454亿美元,并购完成后,预计将成为食品饮料界史上的第3大并购案。为2008年比利时英博集团(InBev)以596亿美元收购美国安海斯—布希(Anheuser-Busch)以来的最大并购案。

一些已经很长时间没有发生过大型重组的业界也开始出现收购案。全球股价上涨让经营者们充满信心。由于新兴经济体增长放缓,为了维持增长,满足股东要求,各大企业纷纷加紧扩大规模,以便降低成本。

欧美主要企业的现金保有量达到了历史最高水平。据美国评级机构穆迪的调查结果显示,2014年6月底,不包括金融业在内,美国主要企业持有1.65万亿美元的现金存款。除苹果等大型IT企业之外,大型药企也都持有大量现金。

欧洲企业手中也持有超过1万亿美元的现金,其中英国石油等能源相关企业名列前茅。虽然企业会通过股票回购等方式回报股东,不过,越来越多的股东要求企业能够更加有效地利用资金。持有大量现金的企业可以在筹集收购资金时处于有利地位。各地的管制当局也对介入业界重组保持距离,对于经营者而言,实施收购的门槛正在降低。

美银美林的分析师安德鲁·奥宾(Andrew Obin)表示,“在如何有效地运用资金方面,与股票回购相比,更多的投资者愿意用于企业并购。”同时,在最近美元升值的背景下,“美国企业以欧洲为收购对象的讨论越来越多”。

今年全球并购案中最多的是美国企业,其中制药业的重组尤为显著。北美地区的收购额几乎占全球整体的40%以上,达到4300亿美元。欧洲方面,美国联邦快递于4月宣布收购荷兰的TNT Express。欧洲地区整体收购额去年同比增长超过20%,达到3000亿美元以上。

并购案规模的大型化也与企业本身的股价上涨有关。随着股价走高,被收购企业的总市值增加,从而导致收购金额的增加。

(黄田和宏 伦敦报道) 版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

|

石油巨头英荷皇家壳牌4月8日宣布收购英国天然气集团(BG Group),包括负债在内,收购额达到823亿美元, 为今年最大的收购案。称为继1999年美国埃克森对美孚的收购案(856亿美元)以来,石油天然气行业的史上第2大收购案。

3月,美国卡夫食品和美国亨氏集团的合并案金额高达454亿美元,并购完成后,预计将成为食品饮料界史上的第3大并购案。为2008年比利时英博集团(InBev)以596亿美元收购美国安海斯—布希(Anheuser-Busch)以来的最大并购案。

一些已经很长时间没有发生过大型重组的业界也开始出现收购案。全球股价上涨让经营者们充满信心。由于新兴经济体增长放缓,为了维持增长,满足股东要求,各大企业纷纷加紧扩大规模,以便降低成本。

欧美主要企业的现金保有量达到了历史最高水平。据美国评级机构穆迪的调查结果显示,2014年6月底,不包括金融业在内,美国主要企业持有1.65万亿美元的现金存款。除苹果等大型IT企业之外,大型药企也都持有大量现金。

欧洲企业手中也持有超过1万亿美元的现金,其中英国石油等能源相关企业名列前茅。虽然企业会通过股票回购等方式回报股东,不过,越来越多的股东要求企业能够更加有效地利用资金。持有大量现金的企业可以在筹集收购资金时处于有利地位。各地的管制当局也对介入业界重组保持距离,对于经营者而言,实施收购的门槛正在降低。

美银美林的分析师安德鲁·奥宾(Andrew Obin)表示,“在如何有效地运用资金方面,与股票回购相比,更多的投资者愿意用于企业并购。”同时,在最近美元升值的背景下,“美国企业以欧洲为收购对象的讨论越来越多”。

今年全球并购案中最多的是美国企业,其中制药业的重组尤为显著。北美地区的收购额几乎占全球整体的40%以上,达到4300亿美元。欧洲方面,美国联邦快递于4月宣布收购荷兰的TNT Express。欧洲地区整体收购额去年同比增长超过20%,达到3000亿美元以上。

并购案规模的大型化也与企业本身的股价上涨有关。随着股价走高,被收购企业的总市值增加,从而导致收购金额的增加。

(黄田和宏 伦敦报道) 版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

报道评论

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。