硅谷银行破产会带来什么连锁反应?

2023/03/13

因对美国科技企业的贷款而闻名、一直肩负硅谷生态系统核心作用的硅谷银行(SVB)3月10日破产。据分析,硅谷银行将科技企业的存款投向了债券,但由于迅速加息,已陷入实质上的资不抵债。如果不能成功找到救助者,必将对新兴企业的资金周转造成影响。

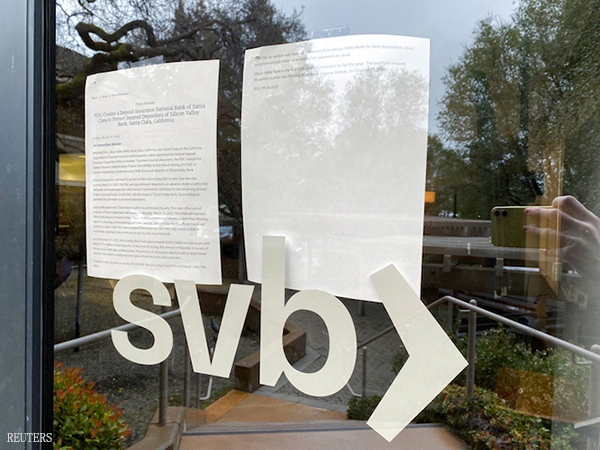

“昨晩想把资金转移至其他银行账户,但交易未能成功”,10日早间来到硅谷银行总部(加利福尼亚州圣克拉拉市)的男性沮丧地表示。他经营医疗相关的初创企业,在硅谷银行存了350万美元。大幅超过美国联邦存款保险公司(FDIC)对单个账户的存款保护上限(25万美元)。

|

| 随着硅谷银行破产,对货币紧缩的判断更加困难(reuters) |

硅谷银行属于硅谷银行金融集团(SVB Financial Group)旗下,成立于1983年。账户开设容易、服务快捷,得到初创企业和风险投资公司的支持,硅谷银行的数据显示,该行与风投投资的美国科技和保健企业的约半数存在交易。10日来到总部的经营者表示,“创业之后肯定是要开设账户的”。

集团旗下还拥有风投公司,涉足创业者的资产管理。可以说是承担硅谷生态系统核心作用的金融机构。

突然破产的原因是债券损失。由于新冠疫情下货币宽松带来的资金过剩,初创企业扩大了融资。硅谷银行从初创企业吸纳存款,截至2022年3月底的存款余额比上年同期增长6成,增至1980亿美元。

在存款增加的同时,对已通过股票获得充足融资的初创企业的贷款有限,于是将资金用于购买住房抵押贷款证券化(MBS)等有价证券。随着美联储加息,潜亏膨胀,截至2022年底,全集团达到151亿美元,超过了普通股和内部留存合计的“CET1”核心自有资本(136亿美元)。这意味着实质上陷入了资本不足。

美国奥本海默(Oppenheimer & Co)的Chris Kotowski指出,“利率上升(通过利率收入的增加)给很多银行带来益处,但硅谷银行则是利率上升造成打击的结构”。显示有价证券占存款的比例的存款-证券比接近70%,与主要为20~40%的其他美国银行相比高出很多。

由于货币紧缩,初创企业的融资环境迎来逆风,存款也出现减少。硅谷银行的存款余额2022年底比顶峰的同年3月底减少13%。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。