日元何以成为“安全货币”

2016/10/11

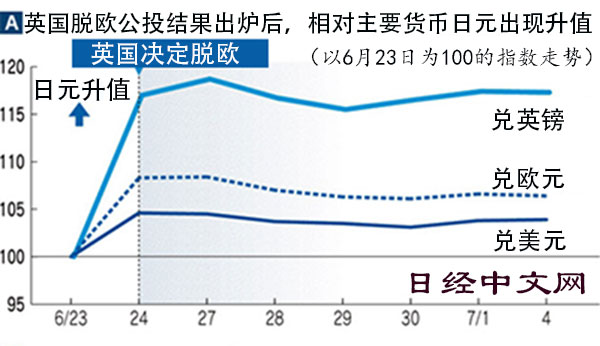

在投资者之间,一旦不安心理加剧,日本的日元就会被买入——这是外汇市场的常识。在6月23日实施的英国全民公投决定脱欧的时候,日元汇率也迅速上升。被指经济增长力低下的日本的货币为何会成为资金的“避风港”?日经中文网将探讨这一市场奇妙力学的背后。

在英国全民公投结果出炉的6月24日的外汇市场,日元出现暴涨。日元相对于主要货币均被买入(见图A)。由于英国脱离欧洲,反对地区整合的趋势将扩大至全世界。这将给世界经济带来负面冲击。面对暗淡的未来、对风险感到不安的投资者被认为迅速将资金转为了日元。

市场心理的恶化导致日元升值的情况在此前也多次出现。例如2008年9月的雷曼危机和2011年3月的东日本大地震的时候等(见图B)。“安全货币”正在成为市场对日元的通称。

看起来这一现象有些奇怪。日本经济受到通货紧缩的困扰,同时面临劳动人口减少和设备老化等结构问题。而且财政赤字也十分巨大。显示日本经济实力的潜在增长率已降至0.2%左右(日本央行推算),与据称达到2%左右的美国差距明显。那么,为何日元还被认为“安全”呢?

通货紧缩导致日元升值

摩根大通银行的佐佐木融指出“国力和汇率行情的关系出现减弱”是重要的一点。虽然存在经济混乱导致货币遭到抛售的情况,但另一方面,也存在增长力较弱的国家的货币反而升值的情况。关于其中原因,下面列举2个要点。

首先是物价和汇率行情的关系。在产品和服务的价格持续下跌的通货紧缩的局面下,货币的价值(购买力)反而会上升。这是因为能以更少的金钱购买产品和服务。结果,一般来说,持有购买力将提高的货币有利可图,因此汇率行情也易于上升。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

在英国全民公投结果出炉的6月24日的外汇市场,日元出现暴涨。日元相对于主要货币均被买入(见图A)。由于英国脱离欧洲,反对地区整合的趋势将扩大至全世界。这将给世界经济带来负面冲击。面对暗淡的未来、对风险感到不安的投资者被认为迅速将资金转为了日元。

|

|

市场心理的恶化导致日元升值的情况在此前也多次出现。例如2008年9月的雷曼危机和2011年3月的东日本大地震的时候等(见图B)。“安全货币”正在成为市场对日元的通称。

看起来这一现象有些奇怪。日本经济受到通货紧缩的困扰,同时面临劳动人口减少和设备老化等结构问题。而且财政赤字也十分巨大。显示日本经济实力的潜在增长率已降至0.2%左右(日本央行推算),与据称达到2%左右的美国差距明显。那么,为何日元还被认为“安全”呢?

通货紧缩导致日元升值

摩根大通银行的佐佐木融指出“国力和汇率行情的关系出现减弱”是重要的一点。虽然存在经济混乱导致货币遭到抛售的情况,但另一方面,也存在增长力较弱的国家的货币反而升值的情况。关于其中原因,下面列举2个要点。

首先是物价和汇率行情的关系。在产品和服务的价格持续下跌的通货紧缩的局面下,货币的价值(购买力)反而会上升。这是因为能以更少的金钱购买产品和服务。结果,一般来说,持有购买力将提高的货币有利可图,因此汇率行情也易于上升。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。