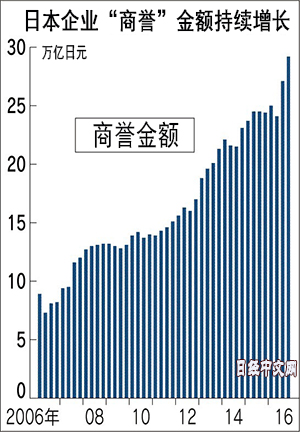

日本上市企业“商誉”创新高

2017/05/04

作为上市企业的无形资产,日本企业的“商誉”(goodwill,收购价格与被收购企业净资产的差额)正在迅速增加。商誉体现出因并购(M&A)而产生的被收购方的品牌价值。日本企业的商誉截至2016年底的总额达到创历史新高的29万亿日元。这是由于日本企业为了追求增长而实施了大规模并购,此外,越来越多企业采用国际会计准则(IFRS)等免于定期摊销商誉的会计标准也是原因之一。如果被收购方的业绩恶化,巨额的商誉也有可能转为损失,因此未来的损失风险也在提高。

|

在企业收购中,通过与其他企业展开投标竞争决定收购价格,或通过评估未来的增长性来确定价格,因此很多时候收购价格高于帐簿上的价格(净资产)。此外,在货币宽松的背景下,世界各国股市徘徊在高点区域,这也推动了收购价格的上升。

企业在收购完成之后将被收购企业纳入合并财报。届时,将收购对象企业的收购价格和该企业的净资产的差额作为商誉,列入资产负债表。收购价格越高,商誉的金额将愈加膨胀。

日本经济新闻社(中文版:日经中文网)统计了约3600家日本上市企业截至2016年底计入的商誉总额,发现与1年前相比,增加4.8万亿日元(20%),增至29.2万亿日元。由于预计上市企业2016年度实现总计30万亿日元以上净利润,因此可以看出商誉的金额已经膨胀至接近企业全年净利润的规模。

商誉的计入金额超过1千亿日元的企业达到61家,比1年前增加9家,最大的是达到4.8万亿日元的软银集团。由于软银先后推进美国通信巨头Sprint和英国半导体企业ARM控股等大型并购,因此商誉出现膨胀。此外,通过并购加快拓展海外市场的日本烟草产业(JT)和NTT的商誉也超过1万亿日元。

众多日本企业为了赢得竞争,转向了大力展开并购、积极追求增长,而商誉的增加是这一经营模式的结果。如果被收购方的业绩按预期顺利增长,将不会引发问题。

|

另一方面,如果被收购方的业绩下滑,将来的亏损风险将随之提高。东芝旗下原子能子公司西屋电气收购的美国建筑公司的核电站工程的成本超预期扩大。结果不得不对膨胀的商誉实施全面处理,2016年4~12月最终亏损达到4999亿日元。乐天2016财年(截至2016年12月)针对从事视频业务的美国子公司,进行了214亿日元的商誉损失处理,连续2财年出现最终盈利下降。

日本的会计标准采取定期摊销,即将商誉的一定金额作为每年费用加以摊销。为了避免商誉摊销拉低收益的情况,在瑞萨电子等实施大型并购的企业中,决定采用不需要进行商誉定期摊销的IFRS和美国会计标准的案例正在增加。

IFRS和美国标准不像日本标准那样定期摊销商誉。另一方面,在被收购方的业绩大幅恶化之际,需要迅速将商誉价值的减少作为损失加以处理。大和证券高级策略分析师石黑英之指出,“因过度渴望业务多元化等举措而急于展开并购的企业需要对突然发生损失多加注意”。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

报道评论

HotNews

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。