美国并购基金为寻找投资对象苦恼

2015/05/07

美国的企业并购基金正在为寻找投资对象而伤脑筋。这是因为在美国股市处在历史高点附近的背景下,估值较低的企业不断减少,大规模投资正变得日趋困难。已开始出现大力拓展房地产和融资等新的投资对象,还有延长投资时间的案例。

“资金非常充裕。不过,寻找符合标准的投资机会非常困难”,摩根大通旗下全球并购部门联合负责人克里斯•温特斯克(Chris Ventresca)这样说。

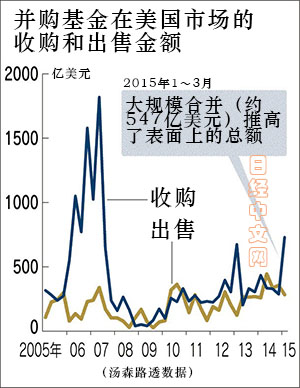

据美国调查公司汤森路透统计显示,2015年1~3月,由于受亨氏公司(H.J. Heinz)和卡夫食品集团(Kraft Foods Group)大规模合并(约547亿美元)的推动,并购基金(未上市股票基金)参与的企业收购总额(美国市场)达到约729亿美元。相比上一年同期增加近70%,按季度计算扩大至金融危机前的2007年以来的最高水平,但如果剔除大规模合并这一特殊因素,将减少60%,仅为182亿美元,下滑至2010年1~3月以来的最低水平。

并购基金收购业绩低迷的企业,在完成业务重建之后将其出售。其特点是在收购后将股票私有化,使企业较少受到外部影响,以此在短期内改善盈利。在金融危机前,每季度投资1000亿美元以上。而目前的投资规模还不到当时的20%。

作为对美国企业投资规模缩小的原因,还包括“企业股价较高,已形成‘强健体格’。改善企业经营、进而提升企业价值的余地较小”(美国投资基金)。而实业企业为了扩大业务领域和市场份额,纷纷积极展开收购,1~3月全球并购规模扩大至金融危机以来的最高水平,两者形成鲜明对照。

并购基金正在增加资产出售。有观点指出,“目前时机不适合勉为其难地追求大宗项目。而是正积极利用市场环境,专注于出售”(Nomura Funds Research and Technologies America)。

此外,还出现了与其他风险资金提供方分享投资对象的案例。并购基金Permira于4月宣布,携手加拿大养老金计划投资委员会共同收购美国软件开发企业Informatica。本来,并购基金利用这些养老金和主权财富基金的资金进行投资。为回应手续费过高的质疑,将让养老金资金拥有一定比例的直接投资,以扩大投资机会。

投资盈利良好的项目不断减少,越来越难以在短时间内获得目标收益,因此一部分并购基金已开始讨论延长投资时间。将投资于有望长期获得稳定收益的基础设施等相关企业。

这种模式接近于以巴菲特为代表的长期投资。并购基金有意见称,“我们应该也能进行巴菲特那样的投资”(黑石集团)。在低利率背景下,投资难问题的长期化正在对并购基金的投资态度产生影响。

(山下晃 纽约报道)

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

“资金非常充裕。不过,寻找符合标准的投资机会非常困难”,摩根大通旗下全球并购部门联合负责人克里斯•温特斯克(Chris Ventresca)这样说。

|

并购基金收购业绩低迷的企业,在完成业务重建之后将其出售。其特点是在收购后将股票私有化,使企业较少受到外部影响,以此在短期内改善盈利。在金融危机前,每季度投资1000亿美元以上。而目前的投资规模还不到当时的20%。

作为对美国企业投资规模缩小的原因,还包括“企业股价较高,已形成‘强健体格’。改善企业经营、进而提升企业价值的余地较小”(美国投资基金)。而实业企业为了扩大业务领域和市场份额,纷纷积极展开收购,1~3月全球并购规模扩大至金融危机以来的最高水平,两者形成鲜明对照。

并购基金正在增加资产出售。有观点指出,“目前时机不适合勉为其难地追求大宗项目。而是正积极利用市场环境,专注于出售”(Nomura Funds Research and Technologies America)。

此外,还出现了与其他风险资金提供方分享投资对象的案例。并购基金Permira于4月宣布,携手加拿大养老金计划投资委员会共同收购美国软件开发企业Informatica。本来,并购基金利用这些养老金和主权财富基金的资金进行投资。为回应手续费过高的质疑,将让养老金资金拥有一定比例的直接投资,以扩大投资机会。

投资盈利良好的项目不断减少,越来越难以在短时间内获得目标收益,因此一部分并购基金已开始讨论延长投资时间。将投资于有望长期获得稳定收益的基础设施等相关企业。

这种模式接近于以巴菲特为代表的长期投资。并购基金有意见称,“我们应该也能进行巴菲特那样的投资”(黑石集团)。在低利率背景下,投资难问题的长期化正在对并购基金的投资态度产生影响。

(山下晃 纽约报道)

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

报道评论

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。