软银集团大步向投资公司转型

2018/11/13

日本软银集团(SBG)的业务轴心正向投资转移。东京证券交易所11月12日批准了该集团的通信子公司软银(softbank)的上市申请。募资额预计超过2.6万亿日元,创下东证的历史新高。软银集团将把所募资金作为本金,加快投向在尖端技术领域领跑的世界新兴企业。软银集团力争通过圈拢以人工智能(AI)为核心的新一代潜力企业,实现向投资公司的转型,但在激烈沉浮的数字领域也伴随着一定风险。

软银集团的通信子公司软银11月12日公布了东证批准IPO(首次公开募股)的详细内容。按照每股预定售价1500日元,总市值预计达到7.18万亿日元。

12月10日将正式确定价格,19日正式挂牌上市。具体上市板块尚未最终确定,但估计为东证主板(1部)。

|

此前对软银全额出资的软银集团最多将出售其36.8%股份,持股比例降至6成稍高。伴随上市的预定募资额将超过1980年代后半期的NTT(约2.2万亿日元),成为日本企业史上最大一笔IPO。从世界范围来看,则接近于2014年在美国上市的中国阿里巴巴集团(按当时汇率计算约2.7万亿日元)。

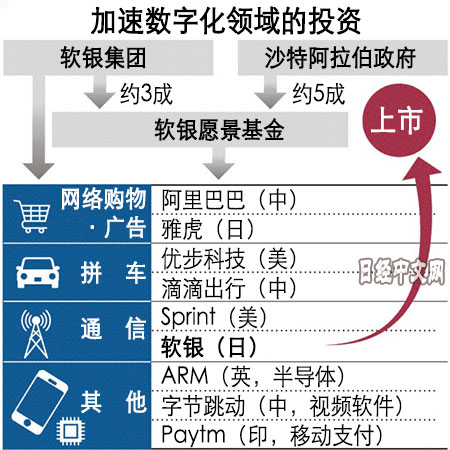

伴随此次上市,软银集团除了让通信子公司实现经营的独立外,还将加强公司母体作为投资公司的色彩。该集团力争成为专注于物联网及人工智能等数字领域的投资公司。

投资对象包括美国大型拼车服务公司优步科技、英国半导体设计公司ARM等广泛企业。这些投资的统一特点在于都属于在共享服务、自动驾驶、电子结算等有可能颠覆现有业务模式的新领域。

软银集团设想将这些企业群通过数据收集和服务的融合等形成乘积效应,作为消费者依赖的平台而提升存在感。该集团会长兼社长孙正义谈到投资计划时称“将打造在各个领域里拥有强大经营模式和技术的企业群”。

不过,软银集团作为投资公司的运作规模也将变得巨大。其与沙特阿拉伯政府联合出资的“软银愿景基金(SVF)”的资金运用额达到10万亿日元规模,相当于全世界风险投资基金(VC)加在一起的投资总额。截至9月底,该基金已经向全世界总计38家公司投资281亿美元,评估额增至358亿美元。

还有推算显示,如果计入对阿里巴巴等的出资额的话,软银集团已实施投资的公司的评估额将超过2000亿美元。

一方面,随着投资的增加,软银集团面临的风险程度也在提升。该集团的合并有息负债截至2018年9月底达到近18万亿日元,利息负担2017财年(截至2018年3月)则达到约5100亿日元。信用评级仅为投机水平。到目前为止,在全球历史性的低利率和大量的剩余资金的背景下,该集团实现了巨额资金的筹资,但在全球性走向加息的趋势下,其支付利息的增加正受到担忧。

不仅如此,围绕数字领域的竞争环境的变化也异常激烈。 软银集团在2016财年投资的2家印度新兴企业出现企业价值下跌,形成了约1600亿日元的账面浮亏。对软银愿景基金出资的沙特由于杀害记者事件而受到全世界的批评,政局也陷入不稳。

从通信公司发展起来的软银集团正在各种风险的包围下迈出向投资公司转型的一步。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。报道评论

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。