软银子公司年内上市或创日本史上最大IPO

2018/01/15

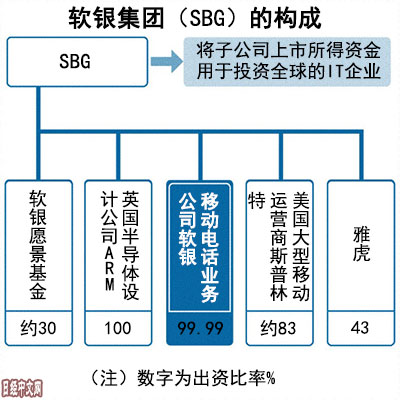

日本软银集团(SoftBank Group、SBG)决定让旗下的移动电话业务公司软银在东京证券交易所主板上市,将于近期与东证等正式展开调整,力争年内上市。预计融资额在2万亿日元左右,有望成为日本史上最大规模的首次公开募股(IPO)。此举的目的是避免财务体制恶化,将筹集的资金向新的成长领域投资。

软银集团最早将于2018年春季向东证提出申请,争取秋季上市。将通过上市明确软银作为集团持股公司的性质,提高投资决断速度,应对欧美和新兴市场IT巨头的竞争。

|

软银是软银集团的子公司。软银集团计划在软银上市后继续持有该公司约70%的股份,将其余30%左右的股份对投资者开放。此外还计划在英国伦敦证券交易所等海外市场同步上市,目前正在进行调整。

融资额可能与创历史最大IPO纪录的NTT(1987年,约2.2万亿日元)不相上下。为了获得约2万亿日元的巨额融资,除了日本国内的投资者,还将面向海外的投资者出售股份。

软银集团于2004年收购日本电信、2006年收购了英国沃达丰的日本法人,在日本国内扩大了主力的通信业务。接管该业务的子公司软银在日本移动市场成为与NTT DoCoMo和KDDI(au)并居的三大移动运营商之一。移动业务2017年4~9月的营业利润超过4000亿日元,成为集团的主要收益源。

软银集团收购了美国大型移动运营商Sprint和英国半导体设计公司ARM Holdings,2016年与沙特阿拉伯成立了规模为10万亿日元的“软银愿景基金”,渐渐变身成一家投资公司。计划通过让移动业务公司软银上市,明确业务责任,让软银保持自律性。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。- 相关新闻

报道评论