东芝半导体业务能卖出好价钱吗?

2017/03/30

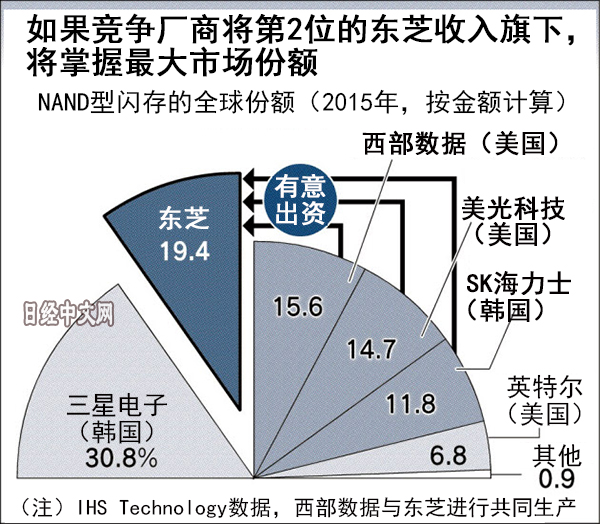

东芝为出售剥离的半导体存储器业务而举行的第一轮招标于3月29日结束。竞争企业、合作伙伴和基金等约10家公司参与了投标。东芝将该业务的价值估算为1.5万亿~2万亿日元,希望借此弥补巨额损失,但投标企业的出资额似乎低于东芝预期。

“我们认为至少达到2万亿日元”,东芝社长纲川智在同一天的记者会上,如此强调该业务的价值。今后将启动与投标企业的单独谈判,为迎接1~2个月后的第二轮招标,推动买家提高出资金额。但在投标企业之中,有声音表示“无法给出1.5万亿日元”,买卖双方的博弈或将继续下去。

|

除了在生产领域具有合作关系的美国西部数据(Western Digital,WD)之外,韩国SK海力士等竞争企业也参与了投标。作为合作伙伴的台湾鸿海精密工业、多家半导体企业、以及欧美基金似乎也提出了意向。虽然出现了2万亿日元规模的投标,但东芝打算除了金额之外,还将慎重观察雇用的维持和乘积效应。由于东芝请求援助等原因,日本政府下属的日本政策投资银行和官民合资基金“日本产业革新机构”也开始讨论出资事宜。

东芝认为存储器业务的价值达到1.5万亿~2万亿日元。其依据是美国同行闪迪(Sandisk)被西部数据收购之际的170亿美元(约1.9万亿日元)这一收购价。不过,闪迪被收购在行情好转的2016年5月完成交易。力争2018年3月底完成的东芝的存储器业务能否以媲美闪迪的水平出售仍是未知数。

已察觉行情恶化前兆的基金将出资金额设在较低水平。在向新公司出资后、通过使之上市或出售给其他公司来获取资本收益(资产出售收益)的基金不看好今后的存储器行情。

东芝希望通过今后的单独谈判来提高金额。东芝2016年3月将医疗器械子公司东芝医疗系统以6655亿日元出售给佳能集团。在招标的过程中,由于佳能和富士胶片展开竞争,结果出售金额提高。在出售存储器业务之际,能否形成多个阵营以高价展开竞争的格局?这将成为改变东芝资不抵债局面的关键。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

报道评论

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。