中国“影子银行”在蔓延

2013/06/20

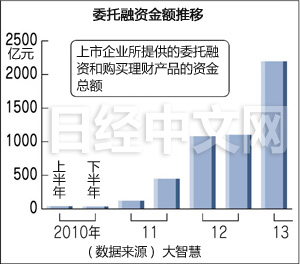

在中国大企业中,通过不经过银行的“影子银行”进行理财的企业正在迅速增加。通过将从银行借来的资金转手借给其他企业,数额仅2013年上半年就有约2200亿元。其中很多资金投向了地方的房地产开发领域。在地方政府的债务风险日渐加剧的背景下,融资坏账的影响可能波及大企业。

大企业热衷于理财

所谓“影子银行”是不经过监管严格的银行的金融交易。自2011年前后起,中国大企业替代银行提供融资的框架不断扩大,其后也持续增长。目前存在2种情况,分别是以高利率向银行介绍的企业直接提供资金的“委托融资”以及购买将信贷债权分割成小单位的“理财产品”。银行对融资不负有责任,坏账风险由大企业承担。

据金融信息服务公司大智慧统计显示,流入委托融资等的资金额在2012年创出历史纪录,而在今年仅1~6月的流入额就超过了去年全年。在中国经济增长放缓的背景下,热衷于理财的大企业不断涌现。

吉视传媒在中国东北部的吉林省长春市运营有线电视业务,今年4月决定向作为旅游度假胜地的海南岛的房地产开发公司提供2亿元直接融资。虽然面临坏账风险,但年贷款利率高达20%。该公司认为,贷款利率大幅超过定期存款的基准利率(年3%),可以提高盈利能力。

直接融资的对象很多都是地方政府旗下的投资公司“融资平台”。融资平台在从大企业等获得巨额资金后,根据地方政府的指示,进行道路建设和拦河坝工程等基础设施建设。与地方政府关系密切的融资平台看起来属于安全的投资标的,但没有人能保证这些融资不会成为坏账。

地方政府一直在通过融资平台筹集巨额资金,但由于债务膨胀和经济减速,这种方式已经达到极限。金融市场担心地方政府的“隐性借贷”。一名中国的银行相关人士称中央政府已经要求银行控制对融资平台提供融资。

监管目光难以触及

融资平台在筹措资金时目前似乎只能依赖不经过银行的“影子银行”,开始从大企业和个人广泛筹措资金。对于银行以外的融资行为,中国当局监管的目光难以触及,资金流向的实际情况仍不明朗。

实际上,融资坏账和延期还款等问题已经开始增加。

浙江物产中大元通集团曾向江苏一家房地产公司提供约3900万元的直接融资。接近16%的极高年贷款利率独具魅力,但在超过3年的贷款期限后未能收回贷款,目前已经发展到对簿公堂的事态。

在中国经济中,由于“影子银行”的蔓延,资金流向变得非常复杂。如果融资平台经营恶化、无法偿还巨额贷款,有可能通过直接融资的延期偿还和理财产品亏本等形式,对大企业的经营造成消极影响。

金融市场对中国的债务和金融危机的担忧日渐升温。投资者的不安已经扩大至银行经营,中国的银行股呈现下跌态势。在上海股市创出年初以来最低点的6月13日,中国国有资产管理公司采取了增持银行股的举措。

著名投资家乔治•索罗斯于4月在中国举行的论坛上谈到了“影子银行”问题。当时警告称这与“(导致金融危机的)美国次贷问题相似”。

本文作者为日本经济新闻(中文版:日经中文网)土居 伦之

相关链接

“理财”泛滥是金融改革滞后的产物

中国“影子银行”兴隆背后隐风险

影子银行全球资产达60万亿美元

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

大企业热衷于理财

所谓“影子银行”是不经过监管严格的银行的金融交易。自2011年前后起,中国大企业替代银行提供融资的框架不断扩大,其后也持续增长。目前存在2种情况,分别是以高利率向银行介绍的企业直接提供资金的“委托融资”以及购买将信贷债权分割成小单位的“理财产品”。银行对融资不负有责任,坏账风险由大企业承担。

|

吉视传媒在中国东北部的吉林省长春市运营有线电视业务,今年4月决定向作为旅游度假胜地的海南岛的房地产开发公司提供2亿元直接融资。虽然面临坏账风险,但年贷款利率高达20%。该公司认为,贷款利率大幅超过定期存款的基准利率(年3%),可以提高盈利能力。

直接融资的对象很多都是地方政府旗下的投资公司“融资平台”。融资平台在从大企业等获得巨额资金后,根据地方政府的指示,进行道路建设和拦河坝工程等基础设施建设。与地方政府关系密切的融资平台看起来属于安全的投资标的,但没有人能保证这些融资不会成为坏账。

地方政府一直在通过融资平台筹集巨额资金,但由于债务膨胀和经济减速,这种方式已经达到极限。金融市场担心地方政府的“隐性借贷”。一名中国的银行相关人士称中央政府已经要求银行控制对融资平台提供融资。

监管目光难以触及

融资平台在筹措资金时目前似乎只能依赖不经过银行的“影子银行”,开始从大企业和个人广泛筹措资金。对于银行以外的融资行为,中国当局监管的目光难以触及,资金流向的实际情况仍不明朗。

|

浙江物产中大元通集团曾向江苏一家房地产公司提供约3900万元的直接融资。接近16%的极高年贷款利率独具魅力,但在超过3年的贷款期限后未能收回贷款,目前已经发展到对簿公堂的事态。

在中国经济中,由于“影子银行”的蔓延,资金流向变得非常复杂。如果融资平台经营恶化、无法偿还巨额贷款,有可能通过直接融资的延期偿还和理财产品亏本等形式,对大企业的经营造成消极影响。

金融市场对中国的债务和金融危机的担忧日渐升温。投资者的不安已经扩大至银行经营,中国的银行股呈现下跌态势。在上海股市创出年初以来最低点的6月13日,中国国有资产管理公司采取了增持银行股的举措。

著名投资家乔治•索罗斯于4月在中国举行的论坛上谈到了“影子银行”问题。当时警告称这与“(导致金融危机的)美国次贷问题相似”。

本文作者为日本经济新闻(中文版:日经中文网)土居 伦之

相关链接

“理财”泛滥是金融改革滞后的产物

中国“影子银行”兴隆背后隐风险

影子银行全球资产达60万亿美元

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。