人民币债券市场迅速扩大

2012/07/18

在香港被称为“点心债”的人民币债券市场正在急剧扩大。发债额继去年首次突破1千亿元大关之后,今年1~6月则较上年同期增长5成。除中国本土机构和企业之外,还出现了来自欧洲、中东以及日本等地区的发债企业。对于投资者来说,这将有助于扩大人民币投资渠道。在点心债市场急剧增长的背后,希望推进人民币国际化的中国政府的意向发挥了巨大作用,预计今后市场仍将继续呈扩大趋势。

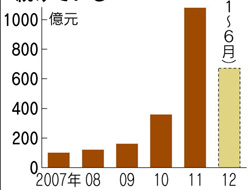

相当于香港中央银行的香港金融管理局(HKMA)等机构的统计显示,1~6月点心债发债总额为672亿元,较上年同期增长比52%。2010年,全年发债额为358亿元,而在2011年则达到了1079亿元。由于受人民币升值预期降温的影响,增速将会放缓,但渣打香港环球市场主管陈铭侨认为“今年仍将达到1500亿元”()。

随着发债规模的扩大,发债企业也在增加。不仅是中国农业发展银行、中国进出口银行以及宝钢集团等中国政府控制的金融机构和大型国有企业,今年5月,德国政府下属的德国复兴信贷银行(Kreditanstalt Fur Wiederaufbau)首次亮相点心债市场,通过2年期债券融资超过10亿元。这是德国复兴信贷银行在全球范围内推进的融资渠道多样化战略的一环。3月,在中东企业中第一家发行点心债的阿拉伯联合酋长国最大银行、Emirates NBD银行通过3年期债券成功融资7亿5千万元。

此外,还出现了尝试新发债方法的案例。6月末曾在香港成功发行历史最大规模的230亿元人民币国债的中国财政部首次发行了偿还期限为15年的长期国债。作为外汇储备的投资对象,还面向海外中央银行发行了人民币国债。

在日本企业中,三井物产于3月发行了5亿元规模的5年期债券。日立资本公司(Hitachi Capital Corp)也通过3年期债券获得了相同金额的融资,在具有人民币需求的企业中,市场正在逐步扩大。

由于人民币升值预期减弱,发债企业的融资成本有所上升。三井物产和日立资本的票面利率均为4%左右。由于投资者要求获得更高利率,似乎已经出现暂缓发行债券的现象。但是,除了投资和贸易结算等原因导致人民币资金需求出现增长之外,大部分发债企业还希望将易用性有所改善的人民币纳入新的资金筹措手段。

从投资者角度来看,随着投资回报率的上升,人民币的投资手段也将增加。Barings(霸菱)投信投资顾问公司投资本部部长溜学认为,“长期的升值预期和高收益率是人民币债券的魅力。与发达国家债券相比,投资将更加稳定”。

中国2007年在香港放开点心债发行。中国希望在人民币自由兑换受到限制的背景下,利用香港作为国际金融市场的职能,通过扩大点心债发行等举措,推进人民币国际化。

(川濑宪司 香港报道)

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

| 香港人民币债券市场规模推移 |

|

| 根据香港金融管理局(HKMA)等的资料制作 |

随着发债规模的扩大,发债企业也在增加。不仅是中国农业发展银行、中国进出口银行以及宝钢集团等中国政府控制的金融机构和大型国有企业,今年5月,德国政府下属的德国复兴信贷银行(Kreditanstalt Fur Wiederaufbau)首次亮相点心债市场,通过2年期债券融资超过10亿元。这是德国复兴信贷银行在全球范围内推进的融资渠道多样化战略的一环。3月,在中东企业中第一家发行点心债的阿拉伯联合酋长国最大银行、Emirates NBD银行通过3年期债券成功融资7亿5千万元。

此外,还出现了尝试新发债方法的案例。6月末曾在香港成功发行历史最大规模的230亿元人民币国债的中国财政部首次发行了偿还期限为15年的长期国债。作为外汇储备的投资对象,还面向海外中央银行发行了人民币国债。

在日本企业中,三井物产于3月发行了5亿元规模的5年期债券。日立资本公司(Hitachi Capital Corp)也通过3年期债券获得了相同金额的融资,在具有人民币需求的企业中,市场正在逐步扩大。

由于人民币升值预期减弱,发债企业的融资成本有所上升。三井物产和日立资本的票面利率均为4%左右。由于投资者要求获得更高利率,似乎已经出现暂缓发行债券的现象。但是,除了投资和贸易结算等原因导致人民币资金需求出现增长之外,大部分发债企业还希望将易用性有所改善的人民币纳入新的资金筹措手段。

从投资者角度来看,随着投资回报率的上升,人民币的投资手段也将增加。Barings(霸菱)投信投资顾问公司投资本部部长溜学认为,“长期的升值预期和高收益率是人民币债券的魅力。与发达国家债券相比,投资将更加稳定”。

中国2007年在香港放开点心债发行。中国希望在人民币自由兑换受到限制的背景下,利用香港作为国际金融市场的职能,通过扩大点心债发行等举措,推进人民币国际化。

(川濑宪司 香港报道)

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。