中国企业美元融资成本上升

2019/02/19

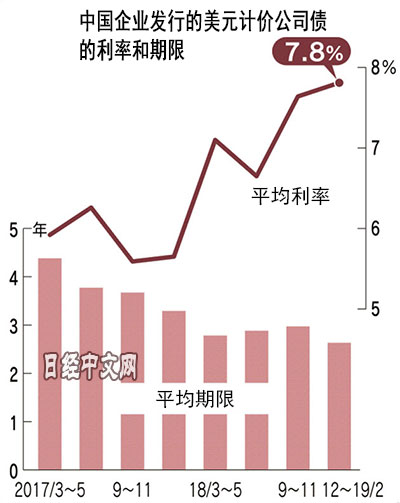

中国企业在筹集美元上似乎陷入了苦战。美元计价公司债的发行利率最近3个月平均达到7.8%,与1年前(5.6%)相比提高2%。期限也缩短了0.7年左右,融资环境恶化明显。中国国内出现的债务违约和经济减速导致的业绩低迷正在导致利率走高。如果融资成本持续上升,有可能挤压企业业绩和资金周转,成为中国经济的新包袱。

日本经济新闻(中文版:日经中文网)统计了总部设在中国的企业自2016年以后发行的约400只美元债,不含银行发行的债券。观察每3个月的利率平均值,2016和2017年在5~6%左右,但进入2018年后开始超过7%。到期的平均期限在2018年12月~2019年2月为2.6年,与上年同期(3.3年)相比缩短。对企业来说,意味着即使支付较高利率,也只能筹集期限比以前更短的资金。

|

此外,利率超过10%的案例也在增加。在涉足房地产开发的企业中显得突出,当代置业1月发行的期限1.5年的公司债利率达到15.5%。期限2年的美国国债收益率为2.4%~2.6%,也就是说需要十多个百分点的风险溢价利率。

绿地控股集团和中国恒大集团等房地产大型企业也以8~9%左右发行美元债。海航集团(HNA)2018年10月底发行的公司债的收益率达到12%。

公司债发行利率上升的原因有2个。首先被列举的是中国国内出现的公司债债务违约。人民币计价债的违约金额2018年达到逾1200亿元,2019年截至2月中旬超过100亿元。

中国的公司债多以银行为买家,对投资者并未产生巨大影响。海外投资者持有较多的美元债的违约件数仅为1位数。但中国企业被认为“存在以银行的支援为前提,在一定程度上有意推迟偿还本息的企业”(外国银行),投资者的警戒出现加强。

此外,以经济减速和中美摩擦为背景的企业业绩恶化风险也在推高利率。在上海和深圳市场上市的3600家企业中,2018财年(截至2018年12月)最终损益低于上年的企业达到约1100家。预计其中400家出现最终亏损。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。