亚洲国家货币贬值引发债务风险

2022/11/02

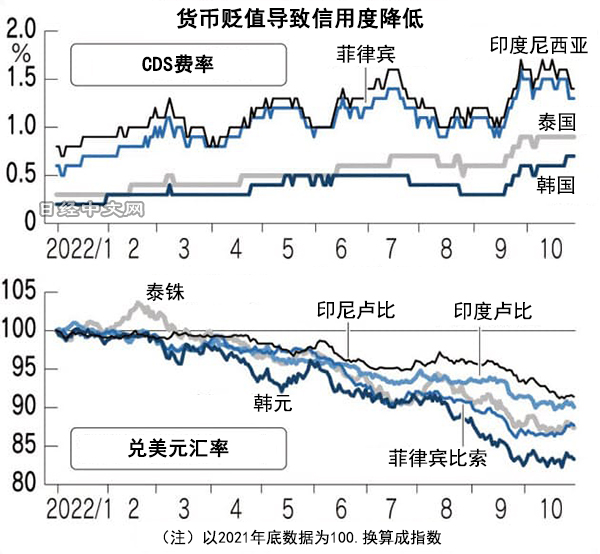

随着亚洲货币的下跌,亚洲政府和企业以美元计价的债务负担加重的担忧浮出水面。显示债务违约担忧程度的信用违约互换(CDS)费率在多国出现上升。由于投资者对汇兑损失提高警惕等原因,亚洲主要股市指数相较于全世界呈现出明显的下跌趋势。

亚洲各国的加息步伐比美国缓慢。受贸易收支恶化等的影响,各国货币兑美元汇率相较于2021年度末下跌1成以上的情况十分突出。韩元下跌17%,菲律宾比索下跌12%。印度卢比下跌10%,兑美元汇率低于1997年亚洲金融危机时的水平。

越南盾也刷新货币危机时的低值,越南国家银行(央行)将越南盾兑换美元的即期汇率从±3%扩大到了±5%。货币保护有可能已经难以为继。

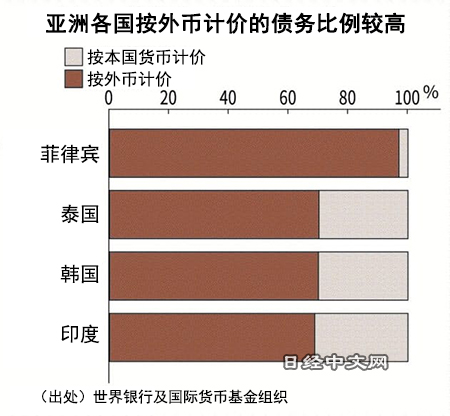

新兴国家的政府和企业在筹集借款等资金时多是以美元等外币来计价。世界银行和国际货币基金组织(IMF)的统计显示,以外币计价的债务在韩国、印度、泰国的债务总体中占7成,在菲律宾的债务中占到97%。原因是外币利率比本国货币低,而且投资者不用承担汇率浮动风险,可以吸引更多的投资。

|

筹措的资金一般会兑换成本地货币来使用。由于偿还债务时需要换回美元来支付,因此货币贬值的话,国家和企业就需要使用比借款时更多的本地货币来还债。

由于担心债务偿还负担加重,国债CDS费率(5年期)出现上涨。菲律宾为1.3%,印度尼西亚为1.4%,均飙升至3月底的两倍左右,处于约2年半以来的高位。韩国也上升至0.7%,是2017年11月以来的高位。

|

企业的CDS费率也出现上涨。除日本外的亚洲CDS指数(由40个代表性参考实体构成)价差为2.3%,扩大到了11年来的高水平。日本第一生命经济研究所的西浜徹指出,“投资者已开始防备货币贬值导致的信用能力恶化”。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。