中国大银行或迎来提高资本基础难题

2015/11/10

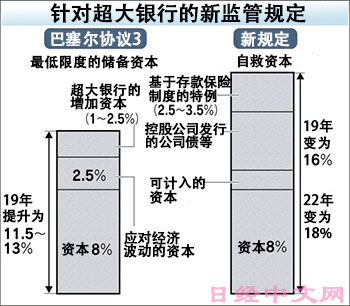

由日美欧等国的金融机构组成的金融稳定理事会(FSB)11月9日发布了关于对金融系统影响巨大的“超大银行”的新监管规定。为避免万一陷入经营破产导致的税金投入,要求银行分2个阶段提高风险资产中公司债和资本等所占的比例,即到2019年提高至16%,2022年提高至18%。据估算,提高至18%时所需的追加融资额在世界范围内达到约60万亿日元。其中大部分为中国的各银行所需额,日本3大银行等所受的影响很小。

新监管规定的对象包括易于对世界金融系统造成影响的日本3大银行、英国汇丰银行(HSBC)、美国摩根大通银行、中国工商银行等30家银行。在雷曼危机后,为避免银行陷入经营破产,实施了所谓的“巴塞尔协议3”资本监管规定,将资本充足率提高至8%以上。

此次的新规定是针对存在“大到不能倒”问题的大银行的措施。目的是提升破产时消化损失的能力,降低对金融系统的负面影响,同时将投入国民税金等的救助举措降低至最小限度。

根据各国当局的协议,允许计入普通公司债,因此银行无需立即通过增资等方式加强资本。此次的规定以控股公司为对象,为提高比率,控股公司可以代替旗下银行发行公司债。日本3大银行认为,“能够顺利应对相关规定”。

针对日本,还设置了基于存款保险制度的特例。银行为防备今后倒闭破产,支付存款保险费,这部分金额现已达到近2万4000亿日元。可以将这部分金额作为“留存金额”计入资本对于日本三大银行而言也十分有利。三大银行内部有声音指出,“还可能只凭借利润增加就能达到监管规定所要求的水平”。

相对于日美欧等发达国家的银行,新监管规定估计会给中国的银行带来更大影响。

金融稳定理事会公布了多种情况下的追加资本的估算值。虽然对于如何计算资金缺口部分还留有讨论的余地,但最稳定的情况为18%,这时最低追加资本约为60万亿日元。不过,中国国内银行的缺口部分相当于其中的约80%。

中国的银行通常采用从存款人手中筹集资金,然后向企业等进行融资的经营模式。因公司债券等长期债券市场停滞不前,公司债券和资本等占风险资产的绝对额较低。在经济日益减速的中国,今后呆账增加的担忧也开始浮出水面。

围绕银行监管,金融稳定理事会和巴塞尔银行监管委员会还同时对多个框架进行了讨论,并计划今后进一步加强监管措施。有观点认为,“此次的新监管规定虽然在经营努力的范围内可以实现,但今后需加大资本”(金融厅干部)。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

|

此次的新规定是针对存在“大到不能倒”问题的大银行的措施。目的是提升破产时消化损失的能力,降低对金融系统的负面影响,同时将投入国民税金等的救助举措降低至最小限度。

根据各国当局的协议,允许计入普通公司债,因此银行无需立即通过增资等方式加强资本。此次的规定以控股公司为对象,为提高比率,控股公司可以代替旗下银行发行公司债。日本3大银行认为,“能够顺利应对相关规定”。

针对日本,还设置了基于存款保险制度的特例。银行为防备今后倒闭破产,支付存款保险费,这部分金额现已达到近2万4000亿日元。可以将这部分金额作为“留存金额”计入资本对于日本三大银行而言也十分有利。三大银行内部有声音指出,“还可能只凭借利润增加就能达到监管规定所要求的水平”。

相对于日美欧等发达国家的银行,新监管规定估计会给中国的银行带来更大影响。

金融稳定理事会公布了多种情况下的追加资本的估算值。虽然对于如何计算资金缺口部分还留有讨论的余地,但最稳定的情况为18%,这时最低追加资本约为60万亿日元。不过,中国国内银行的缺口部分相当于其中的约80%。

中国的银行通常采用从存款人手中筹集资金,然后向企业等进行融资的经营模式。因公司债券等长期债券市场停滞不前,公司债券和资本等占风险资产的绝对额较低。在经济日益减速的中国,今后呆账增加的担忧也开始浮出水面。

围绕银行监管,金融稳定理事会和巴塞尔银行监管委员会还同时对多个框架进行了讨论,并计划今后进一步加强监管措施。有观点认为,“此次的新监管规定虽然在经营努力的范围内可以实现,但今后需加大资本”(金融厅干部)。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

- 相关新闻

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。