铜的高价或持续10年,成为脱碳障碍

2022/05/17

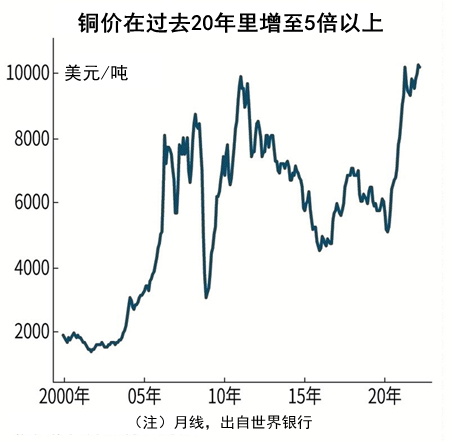

长期的铜期货价格正在上涨。10年期达到每吨9000美元左右,这意味着与近期合约相同水平的高价将持续至2032年。原因是脱碳化导致需求增加,而供应很可能跟不上需求。纯电动汽车(EV)和光伏发电装置的生产离不开铜,而缺口被认为达到所需数量的2成。长期高价所体现出的铜短缺正在成为脱碳化的主要障碍。

|

作为铜价的国际指标,伦敦金属交易所(LME)的3个月铜期货在2022年3月一度创出每吨10845美元的最高价。主要原因是俄罗斯进攻乌克兰导致的供应短缺隐忧,而在局部受到关注的是,就连能在LME交易的最长期期货10年期(2032年)价格也涨至1万美元。

通常情况下,铜的长期期货交易仅限于参与长期生产项目的矿山公司等,价格不像短期期货那样剧烈波动。很多时候即使暂时性的原因导致近期合约价格上涨,长期期货的价格也仍然较低。在3个月期货创出1万美元高点的2011年2月,10年期货价格仅为7000美元左右。但在3个月期货创出最高价的今年3月下旬以后,接连出现10年期货突破1万美元的交易日。目前10年期货也处在与3个月期货相同的高点附近。

长期期货罕见持续高企,与俄乌冲突无关,而是显示出市场已在考虑长期的供不应求。背景是力争将全球气温较工业革命前的上升幅度控制在1.5度的巴黎协定。要达成目标,可再生能源和纯电动汽车等的普及成为关键,需要以铜为代表的多种金属。美国高盛的推算显示,2030年纯电动汽车和可再生能源等绿色用途的铜需求将膨胀至2021年3.8倍。

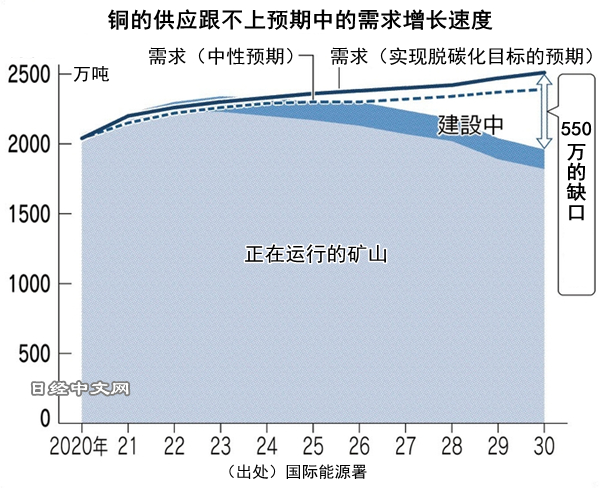

然而,目前尚看不到供应能满足这种扩大的需求的头绪。据国际能源署(IEA)预计,包括达成巴黎协定的目标在内,全球的铜需求量到2030年将达到每年2510万吨。目前正在运行或建设的铜矿山的年供应量截至2030年仅为1960万吨。

在今后约10年里,每年需新增供应550万吨,相当于所需数量的约2成,但最近1年几乎没有突出的新增矿山开发。这是因为所需的开发投资额激增,即使是目前的铜价也难以找到有利可图的项目。

|

铜矿床的分布并不均匀。住友金属矿山的资源事业本部长佐藤凉一表示,“交通方便、矿石内铜含量高等条件优良的矿床已开发殆尽”。目前,基础设施不完善的偏远地区和南美安第斯山脉海拔4000米级的高地等难度较大地区的开发正在增加。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

报道评论