三大维度分析电池产业:中日韩激战

2023/04/24

电池可分为干电池等一次电池和可重复充电使用的二次电池。一次电池主要面向消费者,包括家电产品遥控器等使用的碱锰干电池、手表等使用的纽扣电池等,在干电池领域具有知名度的是松下控股。

|

在二次电池领域,有用作发动机汽车电池的铅蓄电池,还有纯电动汽车(EV)和混合动力车(HV)等车载电池、电脑和智能手机等电子设备等广泛使用的锂离子电池等具有代表性。

在电子精密仪器、汽车以及备用电源等工业用的二次电池中,大功率、大容量的锂离子电池是市场的主导。通过锂离子在内部的电解液中来回移动实现重复充放电。利用隔离层(绝缘体)分离正极和负极,防止内部短路引起的异常发热。

锂电池过去主要用于智能手机和笔记本电脑,但最近数年来自混动车和纯电动汽车的需求正在迅速扩大。

中国企业在车载电池领域占优

在中国,随着纯电动汽车市场的扩大,电池和电动汽车对欧洲等市场的出口增加,中国企业的纯电动汽车电池份额也正在扩大。另一方面,日本的松下控股和韩国企业则正在被中国企业挤压。

韩国调查公司SNEResearch的数据显示,市场份额第一的是中国的宁德时代新能源科技(CATL)。2022年达到37%,比上年增加4.0个百分点。第2位是韩国的LG新能源(LG Energy Solution)。份额为13.6%,同比下降6.1个百分点。

中国比亚迪(BYD)与LG新能源同样拥有13.6%的份额,但排在第三位,同比增加4.9个百分点。有分析认为,宁德时代是由美国特斯拉扩大销量带动了增长。比亚迪也通过扩大自主生产的纯电动汽车销量,提高了电池的份额。

作为排在第7位以下的中国企业,中创新航科技(CALB)和国轩高科等厂商也一起扩大了市场份额。

另一方面,日本和韩国的企业正在被中国企业夺走市场份额。松下控股2022年的市场份额降至7.3%,比上年减少4.7个百分点。被比亚迪超越,跌至第4位。排在第5位的韩国SK On为5.4%,同比减少0.3个百分点。排在第6位的韩国三星SDI的市场份额为4.7%,同比减少0.1个百分点。

在此背景下,日本企业对新一代电池的开发寄予厚望。能否开发出划时代的新型电池、在“后锂电池”时代掌握主导权,或将左右日本企业在纯电动汽车电池市场的兴衰。

手机锂电池由TDK系企业主导

日本经济产业省的生产动态统计显示,2021年日本国内电池出货(销售)金额同比增长19.5%,达到1.0918万亿日元。用完即弃的干电池(一次电池)同比增长10.8%,达到1021亿日元,可重复充电使用的蓄电池(二次电池)同比增长20.5%,达到9896亿日元。因新冠疫情而陷入停滞的社会经济活动在2021年得到一定程度的恢复,似乎提高了电池需求。

|

|

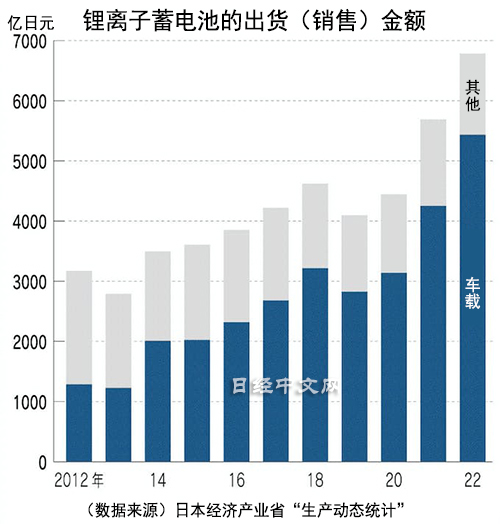

电池之中出货(销售)金额较大的锂电池2022年的出货(销售)金额同比增长19.2%,达到6782亿日元。锂电池中的车载电池同比大幅增长27.8%,增至5434亿日元。

从一部分蓄电池产品来看,制造工厂有所减少,自2022年中期开始,生产动态统计中并未公布数值。因此,无法掌握2022年全部电池的出货(销售)金额。但从锂电池的增长来看,可以想象到电池产业整体在增长。

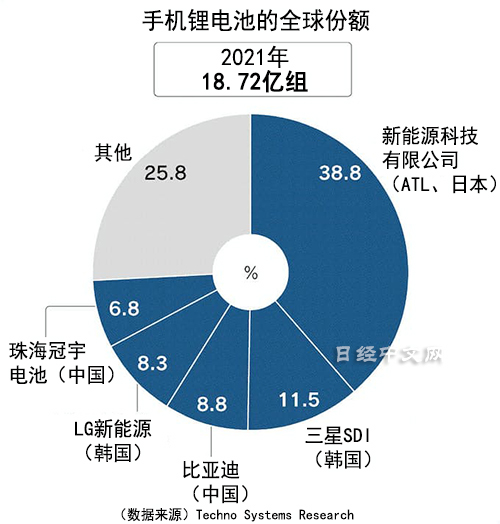

日本Techno Systems Research的统计显示,手机锂电池的全球出货量(cell)2021年比上年增长5.0%,达到18.72亿组。

从2021年的全球市场份额来看,TDK的子公司、总部位于香港的新能源科技有限公司(ATL)排在首位,为38.8%,比上年增加0.8个百分点。第二名是韩国的三星SDI,份额为11.5%,同比增长0.4个百分点。第3位是中国的比亚迪(BYD),减少0.5个百分点,降至8.8%,第4位是韩国的LG新能源,减少1.6个百分点降至8.3%,第5位是中国的珠海冠宇电池(COSMX),同比下降0.1个百分点,降至6.8%。

日本调查公司矢野经济研究所2022年10月发布了锂电池使用的4种主要组成零部件的全球市场预测。正极材料、负极材料、电解液和隔离层(绝缘体)是主要的4种零部件,推测称2021年的全球市场规模(按制造商出货金额计算)比上年增加81.4%,达到424亿7884万8000美元。

车载锂电池的市场在中国和欧洲表现坚挺,推高了零部件的需求。由于新冠疫情带来的居家办公普及等,个人电脑等消费类小型设备电池的需求也出现增加。

预测称2021年以后车载电池、消费类电池的市场也将稳步扩大。预计到2025年,4种零部件的全球市场规模将增至2021年的2.12倍,达到899.7525亿美元。

零部件领域的中日韩竞争激化

锂电池由索尼(现在的索尼集团)于1991年在全球率先实现商业化。自此以来,日本企业一直保持着较高的竞争力,但韩国的三星SDI和LG新能源、中国的宁德时代(CATL)和比亚迪(BYD)等中韩企业崛起,日本企业处于劣势的情况正在增加。

|

索尼于2017年将锂电池等业务出售给了村田制作所。松下控股过去被认为在车载电池领域占据全球市场份额首位,但2022年宁德时代跃居首位,松下在市场份额上还落后于LG新能源和比亚迪。

随着全球强化环保政策,欧盟等欧洲和中国等地出现了限制汽油车与柴油车销售的趋势。包括日本在内的全球大型汽车制造商开始提出重视纯电动车(EV)和可通过外部电源充电的插电式混合动力车(PHV)的战略。与此同时,锂电池厂商和电池零部件厂商对生产设备和开发的投资开始变得积极。

中国的主要锂电池材料厂商宣布了工厂的新建和增产计划。涉足隔离层的实业公司、旗下拥有上海恩捷新材料科技的云南恩捷新材料(Semcorp)在2019年前后超过旭化成,跃居市场份额首位。

云南恩捷新材料将在云南、江苏、湖北各省及重庆市新建工厂。全球大型负极材料企业贝特瑞新材料集团(BTR)在2022年的财报说明会上表明将加强产能。电解液巨头江苏国泰国际集团计划在浙江、福建和波兰新建生产基地。

与此同时,韩国企业也在增强实力,涉足电池零部件的日本企业与中韩企业的竞争正在激化。日本UBE (原宇部兴产)将隔离层业务与麦克赛尔(Maxell)合并,电解液业务与三菱化学合并。Resonac控股则收购了在负极材料领域有优势的原日立化成。

目前,锂电池的下一代电池的开发也在推进。作为新一代电池被认为最有潜力的是全固态锂离子电池。

在锂离子移动的通道采用固体电解质替代现有的电解液,而且不使用可燃性的电解液,安全性更高。寿命长,漏液和起火等危险小,可缩短充电时间和实现大容量化。

日本新能源产业技术综合开发机构(NEDO)2018年启动了丰田、日产汽车、松下(当时)、杰士汤浅子公司GS汤浅和旭化成等知名企业参与的为期5年的开发项目。

在用于电子基板的小型产品方面,TDK、富士通旗下的FDK、村田制作所和麦克赛尔等正在推进实用化。

日本政府、电池和汽车等企业正在着眼于全固态电池之后的时代。为替代全固态电池的“创新型蓄电池”提供了研究预算。正致力于氟化物电池等的开发,探索实现续航距离大幅超过传统电池的车载电池这一可能性。

(企业名称等为报告更新时)

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。