万达出售文旅资产的真正目的

2017/07/11

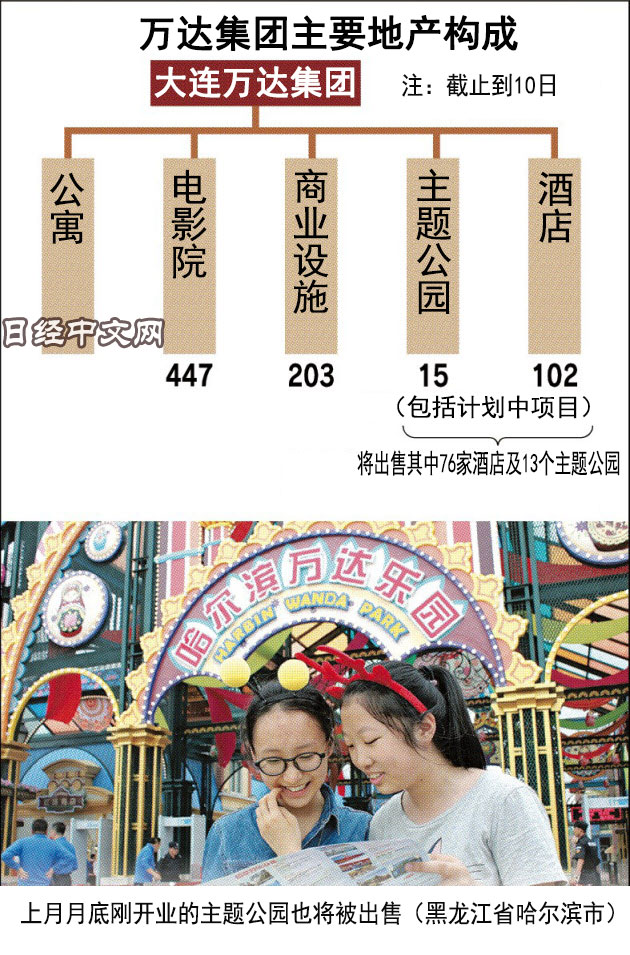

7月10日,大连万达集团宣布出售旗下大部分酒店和主题公园业务。出售金额为631亿元,将全部用于偿还借款。因在海外积极进行收购,万达的带息负债大幅增加,中国当局要求银行调查万达的信用风险。在经营环境恶化的背景下,万达希望通过出售大规模资产来消除不稳定因素。

“万达集团也将大幅减债,计划三年左右清偿集团层面金融机构债务”,万达董事长王健林当天表示,并强调今后将大幅减少借款。

万达将在7月底之前将旗下的大连万达商业地产持有的资产出售给同行业的融创中国。具体包括“北京万达嘉华酒店”等76家酒店、6月底在哈尔滨开业的主题公园等13个复合型文旅设施。出售后仍将沿用“万达”品牌,运营也由万达负责。

|

另一方面,此次出资收购的融创中国主要从事住宅和商业设施开发等。2016年的房地产销售额为1553亿元,位居业界第七。曾经对业绩持续低迷的乐视网信息技术进行了出资。此次收购万达的资产全部利用自有资金支付。

万达赶上了中国经济快速增长的大潮,靠房地产业务挣得盆满钵盈。但受房地产行情恶化的影响,万达2015年从房地产市场撤出,提出将主要业务转向酒店运营及电影等服务产业领域的方针。

万达一直在分阶段出售房地产等资产,此次出售也是其战略的一环。不过,在这一时机大规模压缩资产似乎还有其他的用意。

王健林解释说,2016年9月退市的万达商业地产将重新上市,为此才决定出售房地产业务。“其实负债不算多”,他强调偿还借款并不是真正的目的。

不过,王健林对于负债总额却避而不谈。截至2015年底,仅万达商业地产的负债就达到1900亿元左右。另外,万达还为收购海外电影院及体育相关企业投资了200亿美元。多数资金来自银行借款,很早以前就被指出存在经营风险。

2017年6月,银监会要求银行等金融机构对万达、复星集团、安邦保险集团等海外并购明星企业进行信用风险调查。万达的经营风险进一步升高,债券价格一度下滑超过2%,对外融资可能出现困难。王健林通过大胆出售资产来告知投资者和当局,似乎还有意尽早结束这一风波。

当日,这一消息发布后,在香港上市的万达酒店发展的股价一度达到前一天收盘价的2.5倍。但目前只是偿还了部分借款,王健林能否言出必行、万达的经营能否朝着健全的方向发展?考验才刚刚开始。

日本经济新闻(中文版:日经中文网)大连 原岛大介

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

HotNews

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。