全球基金加快对亚洲投资,“干火药”创新高

2021/02/18

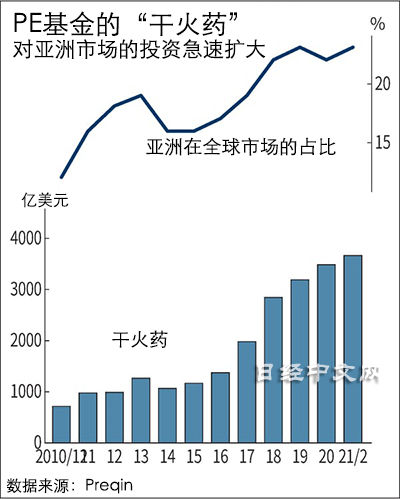

全世界的投资基金加快了对亚洲市场的投资速度。调查公司Preqin的调查显示,截至2021年2月中旬,投资于亚洲地区非公开发行公司股权的私募股权投资(PE)基金的闲置投资资金(Dry Powder,俗称“干火药”,可用于投资而未动用的资金余额)达到3665亿美元,创下历史新高,在全球市场所占的比例也达到23%,刷新历史最高纪录。

受全球低利率环境的影响,年金基金和政府基金等的机构投资者纷纷希望提高投资回报率,对亚洲企业的投资需求高涨,投资基金为了应对需求的扩大,不断增加对亚洲企业的投资。

|

从全球PE基金不同地区的“干火药”来看,2017年以前,除北美以外,欧洲市场最大。但从2018年开始,亚洲市场超过了欧洲。截至2月中旬,面向亚洲市场的“干火药”达到3665亿美元,扩大至2016年底的约3倍,在全球市场所占的比例达到23%,高于欧洲的19%。

美国KKR的PE基金“亚洲四期基金”2020年从260个投资者手中筹集了131亿美元资金,创下业界新高。据美国媒体报道,加利福尼亚州公务员退休基金(CalPERS)、明尼苏达州投资委员会等大型机构投资者均投入了资金。

大型会计事务所毕马威(KPMG)针对投资基金面向亚洲扩大投资的背景原因指出,“由于机构投资者扩大了ESG(环境、社会和公司治理)投资,亚洲市场重视ESG的企业越来越多,其重要性正在提高”。毕马威中国副主席韦安祖(Andrew Weir)同时指出,“中国政府放宽了规定,海外PE基金可以在中国国内直接运营基金”,这也为投资扩大吹来东风。

2020年,用“干火药”进行投资的动向十分活跃,巨额交易(Mega Deal)接连不断,包括黑石集团(Black Stone)收购日本武田药品工业的非处方药业务,贝恩资本(Bain Capital)收购澳大利亚维珍航空公司(Virgin Australia)等。

黑石集团预计将扩大在中国、印度和日本的投资项目。尤其是中国,黑石认为现在“是提供人民币投资产品的好机会”,对新产品开发热情高涨。

“干火药”的投资动向在2021年可能会更加活跃,同时已投资项目的“出口”战略实施预计也会加快。毕马威的韦安祖表示,“投资者对亚洲企业首次公开募股(IPO)的需求很大,仅中国就有约800家企业预定实施IPO”。

日本经济新闻(中文版:日经中文网)伴百江 纽约报道

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。报道评论

金融市场

| 日经225指数 | 28493.47 | 336.50 | 04/14 | close |

| 日经亚洲300i | 28493.47 | 336.50 | 04/14 | close |

| 美元/日元 | 132.42 | -0.60 | 04/14 | 15:15 |

| 美元/人民元 | 6.8381 | -0.0298 | 04/14 | 07:14 |

| 道琼斯指数 | 34029.69 | 383.19 | 04/13 | close |

| 富时100 | 7843.380 | 18.540 | 04/13 | close |

| 上海综合 | 3336.1530 | 17.7892 | 04/14 | 14:05 |

| 恒生指数 | 20405.12 | 60.64 | 04/14 | 14:04 |

| 纽约黄金 | 2041.3 | 30.4 | 04/13 | close |

・日本经济新闻社选取亚洲有力企业为对象,编制并发布了日经Asia300指数和日经Asia300i指数(Nikkei Asia300 Investable Index)。在2023年12月29日之后将停止编制并发布日经Asia300指数。日经中文网至今刊登日经Asia300指数,自2023年12月12日起改为刊登日经Asia300i指数。