欧美银行重现“操纵门”?

2013/11/07

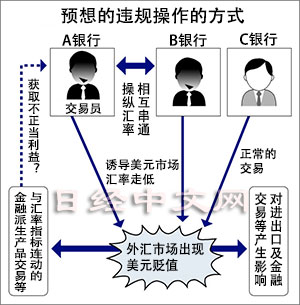

由于涉嫌违规操作外汇汇率指标,英美等国的金融监管当局已开始进行初步调查。据称,有多家欧美大型银行参与其中,并有可能是行业间相串通并实施的违规行为。此次事件类似于2012年被曝光的伦敦银行间同业拆借利率(LIBOR)操纵案,金融界和市场交易的声誉可能再次受到损害。

据多家欧美媒体报道,英国大型银行巴克莱银行进入本月后对包括伦敦外汇交易负责人在内的6名员工做出了停职处理。巴克莱银行因与外汇指标的违规操作有关,已经进行了内部调查。此外还有消息称,美国大型金融机构花旗集团与摩根大通银行也在接受当局的调查。

彭博社(Bloomberg)最先在今年6月报道了违规操作外汇指标一事,其公布的统计结果称,“在(确定指标价格的伦敦时间)下午4点左右频繁出现行情骤变”。10月至11月,除了英美之外,瑞士和香港的金融监管部门也相继启动了初期阶段的调查,目前已经发展为全球规模的违规操作嫌疑。

瑞士瑞银集团(UBS)、德国银行、英国苏格兰皇家银行(RBS)已经在接受调查,嫌疑正逐步扩大至整个行业。有消息称,英国当局正在调查从苏格兰皇家银行跳槽至美国摩根大通银行的交易员。而英国汇丰银行(HSBC)首席执行官(CEO)欧智华(Stuart Gulliver)11月4日公开表示,“已启动非常初期阶段的内部调查”。

以交易员间存在频繁交流的伦敦金融街(CITY)为舞台,曾爆出过行业间相互串通并操纵银行间同业拆借利率的丑闻,而这次似乎也如出一辙。在伦敦银行间同业拆借利率操纵案中,英国巴克莱银行、苏格兰皇家银行、瑞银集团以及荷兰拉博银行均受到了行政处分,并且支付了巨额罚款。而此次的汇率指标违规操作问题也一样,如果交易员为了自身赚取利益而破坏承担公共职能的市场作用的话,其职业道德的缺失将受到严厉的追究。

当然,银行间同业拆借利率操纵的问题在于,银行报出了与本来应报出的利率相差甚远的虚假数字。而外汇市场出现的违规操作嫌疑则是由银行或交易员个人实施的不正常交易,其性质与单纯的虚假交易有所不同。监管当局及银行将怎样处理相关嫌疑,正受到各方关注。

(上杉素直 伦敦报道)

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

|

彭博社(Bloomberg)最先在今年6月报道了违规操作外汇指标一事,其公布的统计结果称,“在(确定指标价格的伦敦时间)下午4点左右频繁出现行情骤变”。10月至11月,除了英美之外,瑞士和香港的金融监管部门也相继启动了初期阶段的调查,目前已经发展为全球规模的违规操作嫌疑。

瑞士瑞银集团(UBS)、德国银行、英国苏格兰皇家银行(RBS)已经在接受调查,嫌疑正逐步扩大至整个行业。有消息称,英国当局正在调查从苏格兰皇家银行跳槽至美国摩根大通银行的交易员。而英国汇丰银行(HSBC)首席执行官(CEO)欧智华(Stuart Gulliver)11月4日公开表示,“已启动非常初期阶段的内部调查”。

以交易员间存在频繁交流的伦敦金融街(CITY)为舞台,曾爆出过行业间相互串通并操纵银行间同业拆借利率的丑闻,而这次似乎也如出一辙。在伦敦银行间同业拆借利率操纵案中,英国巴克莱银行、苏格兰皇家银行、瑞银集团以及荷兰拉博银行均受到了行政处分,并且支付了巨额罚款。而此次的汇率指标违规操作问题也一样,如果交易员为了自身赚取利益而破坏承担公共职能的市场作用的话,其职业道德的缺失将受到严厉的追究。

当然,银行间同业拆借利率操纵的问题在于,银行报出了与本来应报出的利率相差甚远的虚假数字。而外汇市场出现的违规操作嫌疑则是由银行或交易员个人实施的不正常交易,其性质与单纯的虚假交易有所不同。监管当局及银行将怎样处理相关嫌疑,正受到各方关注。

(上杉素直 伦敦报道)

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。