国债收益率倒挂:经济衰退的前兆

2019/08/16

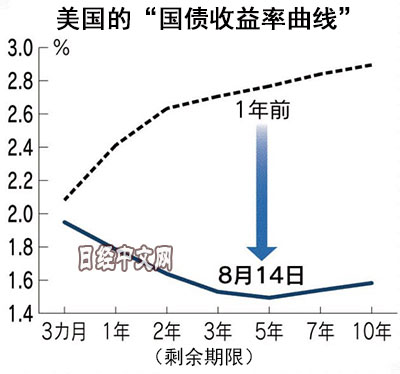

收益率倒挂是指短期债券的收益率高于长期债券。一般是用作为长期利率指标的10年期国债与2年期或3个月期国债进行比较。美国国债曾在2000年和2007年经济增长期终结时发生过收益率倒挂。发生这一状况后很多情况也伴随了经济衰退,因此市场人士将其视为“经济衰退”的前兆而加以重视。

|

根据剩余期限和收益率绘制的“国债收益率曲线”通常是随着时间的增加而缓慢向上。距离到期时间越长,价格波动等风险就越高,因为投资者总是寻求与风险相适应的收益。出现收益率倒挂时,面临的情况是眼前的经济形势良好,但未来有可能低迷。投资者预计未来将降息,积极买入长期债券。结果造成长期债券的收益率反而低于短期债券。

短期债券容易受央行货币政策的影响。而长期债券则反映出投资者对增长率和物价上涨率的观点等。债券收益率也被称为“经济的体温计”。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。