中国经济该如何走向“肌肉型”

2013/07/22

中国人民银行(央行)7月19日宣布,从20日开始放开银行贷款利率下限管制。在僵硬的利率规定导致“影子银行”快速蔓延的担忧不断升温的背景下,中国政府朝着利率市场化迈进了一步。由此可见,中国新领导层希望通过推进金融改革来改善经济问题。

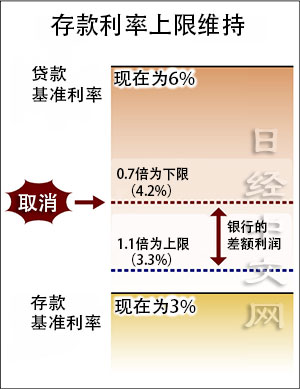

中国分别针对存款利率和贷款利率设定了基础利率。此前一直将存款利率的上限设定为基准利率的1.1倍,将贷款利率的下限设定为基准利率的0.7倍。例如,1年期定期存款利率的上限为3.3%,1年期贷款利率的下限为4.2%,确保银行拥有一定利差。

由于银行将资金贷给优良企业也可获得4.2%以上的利率,所以不愿为风险高的中小企业和新兴企业等贷款,从而导致银行贷款偏向于大型国有企业。放开贷款利率限制后,银行通过竞争来决定利率水准的空间将扩大。

僵硬的利率制度还成了“影子银行”蔓延的温床。将高利率金融产品(理财产品)筹措的资金贷给房地产开发项目的融资框架不断扩大。虽然当局限制银行向房地产融资,但不经由银行的资金仍会流向地方的房地产开发项目,从而滋生泡沫萌芽。

此次利率改革并未改变存款利率的上限,也不会取消存款、租赁的基准利率。不少观点认为此举抑制“影子银行”效果十分有限,不过,瑞穗综合研究所的中国室室长伊藤信悟表示,“这是利率市场化的重要一步”。

虽然中国使金融改革又向前迈进一步。但改革的步伐并不算快。要让银行通过自由竞争来决定包括存款利率在内的利率水准,完善保护存款者的存款保险制度同样必不可少,但目前尚未实现。中国今后将继续在可控的范围内分阶段推进改革。

“2003年以来,我国金融机构公司治理改革取得了重大进展,但尚未完全到位,同时存款保险制度、金融市场退出机制等配套机制也正在逐步建立过程中。为此,人民银行将会同有关部门进一步完善存款利率市场化所需要的各项基础条件,稳妥有序地推进存款利率市场化”,中国人民银行19日在官网主页上对此次改革未改变存款利率上限进行了说明。

如果推进利率市场化、加大银行间竞争,还需要防范在竞争中失败的银行陷入破产。如果中国的银行实际上陷入破产,被认为将在中国政府主导下,由国家为存款人提供保护,但在存款保险等制度还不完善的情况下,如果仅仅推进利率市场化,社会动荡可能扩大。

中国总理李克强认为,目前的问题是银行融资未能充分注入实体经济。中国一家银行的高管认为,李克强“对利率改革持积极态度”。但是,存款保险制度多年来一直在推进讨论,但大型国有银行不愿增加自身负担,因此采取了抵制态度。

关于此次决定取消贷款利率下限,中国的一名国际金融相关人士认为,“很早就有传闻,在预期范围内”。由于以低于基准利率的利率来融资的银行很少,实际影响将很有限,“这是由当局主导、从能进行改革的地方着手的做法”。

去年以来,中国的确一直在推进分阶段放宽利率限制等改革。而问题是,中国的高速增长时代已经终结,而脱离实体经济的资金不断臃肿膨胀的结构扭曲问题正在加剧。为了建立高效而“肌肉型”的经济,改革速度需要比过去更快。

人民币资本交易等汇率制度也存在限制。今后是否正面推进伴随痛苦的改革?中国新领导层背负着沉重的课题。

(大越匡洋 北京)

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

|

由于银行将资金贷给优良企业也可获得4.2%以上的利率,所以不愿为风险高的中小企业和新兴企业等贷款,从而导致银行贷款偏向于大型国有企业。放开贷款利率限制后,银行通过竞争来决定利率水准的空间将扩大。

僵硬的利率制度还成了“影子银行”蔓延的温床。将高利率金融产品(理财产品)筹措的资金贷给房地产开发项目的融资框架不断扩大。虽然当局限制银行向房地产融资,但不经由银行的资金仍会流向地方的房地产开发项目,从而滋生泡沫萌芽。

此次利率改革并未改变存款利率的上限,也不会取消存款、租赁的基准利率。不少观点认为此举抑制“影子银行”效果十分有限,不过,瑞穗综合研究所的中国室室长伊藤信悟表示,“这是利率市场化的重要一步”。

虽然中国使金融改革又向前迈进一步。但改革的步伐并不算快。要让银行通过自由竞争来决定包括存款利率在内的利率水准,完善保护存款者的存款保险制度同样必不可少,但目前尚未实现。中国今后将继续在可控的范围内分阶段推进改革。

“2003年以来,我国金融机构公司治理改革取得了重大进展,但尚未完全到位,同时存款保险制度、金融市场退出机制等配套机制也正在逐步建立过程中。为此,人民银行将会同有关部门进一步完善存款利率市场化所需要的各项基础条件,稳妥有序地推进存款利率市场化”,中国人民银行19日在官网主页上对此次改革未改变存款利率上限进行了说明。

如果推进利率市场化、加大银行间竞争,还需要防范在竞争中失败的银行陷入破产。如果中国的银行实际上陷入破产,被认为将在中国政府主导下,由国家为存款人提供保护,但在存款保险等制度还不完善的情况下,如果仅仅推进利率市场化,社会动荡可能扩大。

中国总理李克强认为,目前的问题是银行融资未能充分注入实体经济。中国一家银行的高管认为,李克强“对利率改革持积极态度”。但是,存款保险制度多年来一直在推进讨论,但大型国有银行不愿增加自身负担,因此采取了抵制态度。

关于此次决定取消贷款利率下限,中国的一名国际金融相关人士认为,“很早就有传闻,在预期范围内”。由于以低于基准利率的利率来融资的银行很少,实际影响将很有限,“这是由当局主导、从能进行改革的地方着手的做法”。

去年以来,中国的确一直在推进分阶段放宽利率限制等改革。而问题是,中国的高速增长时代已经终结,而脱离实体经济的资金不断臃肿膨胀的结构扭曲问题正在加剧。为了建立高效而“肌肉型”的经济,改革速度需要比过去更快。

人民币资本交易等汇率制度也存在限制。今后是否正面推进伴随痛苦的改革?中国新领导层背负着沉重的课题。

(大越匡洋 北京)

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

报道评论