全球股市再次面临下行压力

2023/03/09

全球股票市场再次对美国货币紧缩政策的长期化产生警惕。美国联邦储备委员会(FRB)主席鲍威尔在当地时间3月7日出席参议院的听证会时暗示可能会“加快加息步伐”,导致欧美股票面临巨大的抛售压力,亚洲股票8日也普遍下跌。被定位为无风险资产的美国国债的中短期收益率攀升至5.0%~5.5%,市场已经意识到股价相对偏高。

|

| 美股因鲍威尔的发言而大跌(7日,纽约证券交易所,reuters) |

从7日的美国股市来看,道琼斯30种工业股票平均价格指数等3个主要指数联袂下跌。道琼斯平均指数在前一天的收盘价附近开盘后,随着鲍威尔的发言内容被公开,股票抛售量迅速增大,跌幅一度扩大到比前一天下跌近600点的水平。

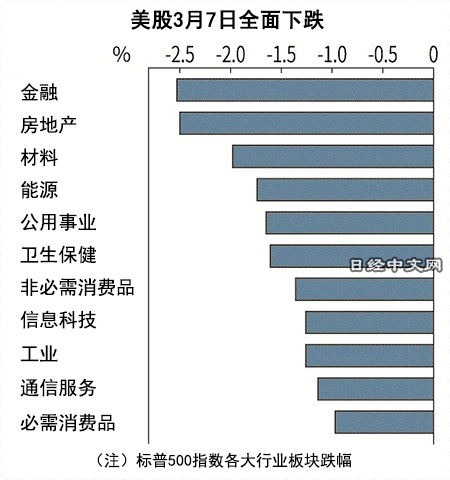

构成标准普尔500指数的11个行业板块指数全部下跌,表现最疲软的金融指数下跌2.5%,跌幅是2022年9月起的约半年以来的最高水平。美国富国银行(WELLS FARGO)下跌5%,高盛下跌3%。房地产指数也大幅下跌,波士顿物产公司(Boston Properties)下跌4%。除了美国经济衰退隐忧之外,对短期利率上升导致融资成本增加的警惕感也是拖累指数的因素。对景气动向敏感的标的也遭到抛售。

|

由于高利率长期持续,美国经济形势恶化的担忧再次出现。在美国债券市场,容易受到货币政策影响的2年期国债收益率明显上升,与10年期国债收益率的差距超过了1%。据彭博新闻社(Bloomberg News)报道,这是1981年以来的最高水平。短期国债利率超过长期国债、释放出经济衰退信号的“收益率倒挂”现象正在不断加深。

荷兰大型金融企业ING(荷兰国际集团)首席国际经济学家詹姆斯·奈特利(James Knightley)在议会听证会后的报告中指出,“硬着陆风险不断加大”。他还表示,美联储的调查显示出,金融机构的贷款态度更加严格谨慎,并提醒称美国收紧货币政策的负面影响可能因为时间差的原因而进一步扩大。

美国股价相较于债券的偏高之感越来越强。备受关注的是每股收益(EPS)除以当前股价得到的“收益率”(市盈率的倒数)与美国国债利率非常接近。

随着美国加快收紧货币政策,3月7日美国一年期国债利率上升到了5.25%以上。据QUICK FactSet统计,标普500的预期收益率在5.6%左右,两者之差(收益率差)为0.3%多一点,缩小到了IT泡沫期2001年2月以来的低点。

|

一般而言,风险高的股票需要有比债券更高的预期收益率。美国一年期国债利率与股票收益率之差在2010年代平均为6%。当前,通过美国中短期国债,能够几乎毫无风险地实现5%以上的年收益率。即将开始降息和避免经济衰退的预期此前一直支撑股价。如果继续保持目前的高利率、经济恶化的确定性越来越大,支撑股价的前提将动摇。

法国Amundi Asset Management的股票运营负责人Kasper Elmgreen表示,“18万亿美元债券已从过去负利息的环境变成可以无风险获得4%收益的情况。这对美股来说是个考验”。他指出,收益率差的缩小意味着股票收益亮黄灯。

3月7日,欧洲股票行情也随着美联储主席鲍威尔的发言而在收盘时失速。主要股票指数STOXX 600指数仍在2023年的最高位。相较于美股价格偏低之感一直起着支撑作用。如果随着利率上涨,美股的萎缩趋势增强,则难以确定欧洲股票能否保持这一水平。

奥地利中央银行行长Holzmann在接受日本经济新闻(中文版:日经中文网)采访时表示“加息结束时间将比FRB晚”,通胀和加息长期化的阴霾也将笼罩欧洲。约束风险资金的美国转向降息的预期还很遥远,投资者不得不重新考虑目前的股价水平是否合适。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。