东亚公司债发行额增至雷曼危机后两倍

2014/01/08

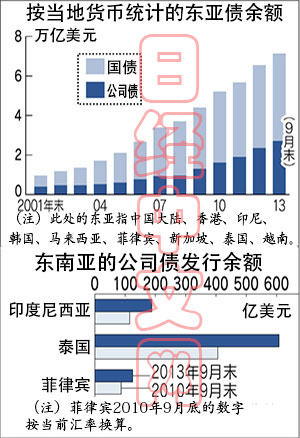

在经济持续高速增长的东亚地区,企业通过发行公司债来筹集资金的现象不断增加。最近的发行余额已经超过4年前雷曼危机后的两倍。食品企业等也发行公司债,反映出区域内的内需正在扩大。日本的机构投资者也已开始购买亚洲的公司债。预计发达国家的资金流入将支撑2014年以后的地区经济增长。

根据亚洲开发银行(ADB)的统计,截至2013年9月底,包括中国、泰国、新加坡等9个国家和地区在内的广义的东亚地区的公司债余额按当地货币计算为2万7千亿美元,占到全部债券的38%。这一数字在2009年底不到30%,而且比率正在不断增加。

尤其在东南亚,发行公司债的企业正趋多样化。在经济快速增长的背景下,资金需求变得旺盛,仅靠银行融资已经难以满足发展要求。区域内的养老金基金等机构投资者也变成了买家。企业筹集资金正逐步从借贷转向发行公司债。

泰国最大财团正大集团(CP)的核心企业正大食品在2013年发行了10年期公司债55亿泰铢(约合人民币10亿元),使公司债余额增加到715亿泰铢。按余额计算的话,2010年在泰国位居第八,到2013年9月升至第三。

正大集团计划在今后3年里投资500亿泰铢。筹集的资金将用于加强国内外业务。其下属的大型通信公司True Corporation于5月份开始在泰国全国提供第3代(3G)移动通信服务,同时在部分地区开通第4代(4G)服务,估计筹集资金还将用于扩充通信网络。

印度尼西亚综合企业阿斯特拉国际(Astra International)旗下的消费金融公司也在增发公司债。阿斯特拉公司在生产销售方面与丰田汽车等合作,是印尼最大的汽车与摩托车企业。消费金融公司通过公司债募集的资金将用于汽车贷款等借贷业务。

由于印尼盾在2013年急剧贬值,印尼央行在当年6月以后开始加息,利率总计提高了1.75%。商业银行也采取措施控制融资。但与此同时,该国的新车销售异常活跃,2013年再创历史新高。阿斯特拉旗下各公司打算利用发行公司债募集来的资金来优化财务状况。

在由内需拉动经济增长的菲律宾,经营大型购物中心的SM集团发行的公司债在3年时间里增加了一倍以上。

著名评级公司2013年将菲律宾国债的信用等级提高到适合投资。大型银行等民间企业的信用等级也随之被认定为适合投资。而嘉鲁达印尼航空公司的利率则高达9%以上。如果信用等级提高的话,将会成为日本等发达国家机构投资者的投资对象,有可能使资本积极流向该地区。

(佐竹实 马尼拉报道) 版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。

|

| 菲律宾SM集团的公司债发行余额在3年时间里增加到原来的两倍以上(马尼拉) |

尤其在东南亚,发行公司债的企业正趋多样化。在经济快速增长的背景下,资金需求变得旺盛,仅靠银行融资已经难以满足发展要求。区域内的养老金基金等机构投资者也变成了买家。企业筹集资金正逐步从借贷转向发行公司债。

泰国最大财团正大集团(CP)的核心企业正大食品在2013年发行了10年期公司债55亿泰铢(约合人民币10亿元),使公司债余额增加到715亿泰铢。按余额计算的话,2010年在泰国位居第八,到2013年9月升至第三。

正大集团计划在今后3年里投资500亿泰铢。筹集的资金将用于加强国内外业务。其下属的大型通信公司True Corporation于5月份开始在泰国全国提供第3代(3G)移动通信服务,同时在部分地区开通第4代(4G)服务,估计筹集资金还将用于扩充通信网络。

|

由于印尼盾在2013年急剧贬值,印尼央行在当年6月以后开始加息,利率总计提高了1.75%。商业银行也采取措施控制融资。但与此同时,该国的新车销售异常活跃,2013年再创历史新高。阿斯特拉旗下各公司打算利用发行公司债募集来的资金来优化财务状况。

在由内需拉动经济增长的菲律宾,经营大型购物中心的SM集团发行的公司债在3年时间里增加了一倍以上。

著名评级公司2013年将菲律宾国债的信用等级提高到适合投资。大型银行等民间企业的信用等级也随之被认定为适合投资。而嘉鲁达印尼航空公司的利率则高达9%以上。如果信用等级提高的话,将会成为日本等发达国家机构投资者的投资对象,有可能使资本积极流向该地区。

(佐竹实 马尼拉报道) 版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。